《財富》世界500強排行榜作為評價全球最大型公司實力的著名榜單,根據企業營業收入的高低進行排名,每年發布一次,簡稱“世界500強”。 我們對2008-2017年近十年世界500強榜單中的企業進行了長期跟踪,對不同國家、行業的相關數據進行了對比分析,進而揭示出各國經濟發展的行業特色、整體實力和周期變化 等多維度特徵,以進一步探索全球產業演替和格局變遷。

財富500強榜單視角下的全球產業演替態勢

● 互聯網服務等新興領域正迅速崛起

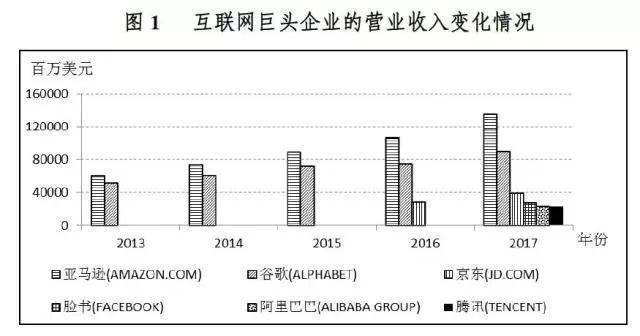

根據《財富》500強企業主營業務情況,可將500家企業分為56個行業。 近十年的數據分析顯示,互聯網服務和零售業發展速度較快,營業收入年均增速達36.1%,由2008年的212.5億美元提高到2017年的3394.4億美元。 亞馬遜、谷歌、京東、Facebook、阿里巴巴、騰訊等企業是互聯網行業的代表企業。 亞馬遜在2009年進入榜單,2017年排位就迅速提升至26位,八年平均營業收入增速達27.8%,主因是其電子商務零售銷售不斷上揚和AWS雲計算業務的快速擴張,AWS在 全球雲服務市場的佔有率排名第一。 我國互聯網巨頭企業阿里巴巴、騰訊於2017年首次進入世界500強榜單。

● 石化冶金等傳統領域佔比不斷萎縮

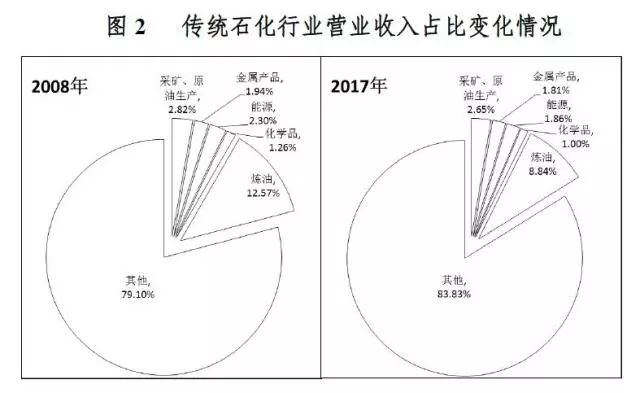

在第二次工業革命中,誕生了諸如石化、冶金、化學品等行業,這些當時的新興產業如今已成為支撐全球經濟發展的支柱型產業。 在新一輪科技革命和產業變革中,石化冶金等傳統領域的相對規模呈不斷縮減態勢,如圖2所示。 以煉油行業萎縮程度最大,營業收入佔比從2008年的12.6%降至2017年的8.8%。 採礦、原油生產、金屬冶煉、化學品製造等行業相對份額也出現了不同程度的減少。 一些石化冶金領域的巨頭企業甚至出現了巨額虧空。 2017年,墨西哥石油集團的虧損面達到102.6億美元,德國意昂集團虧損達93.4億美元,中國五礦集團、中國鋁業分別虧損4.5億美元和2.8億美元。

● 中美成為500強企業榜單的主要國家

從企業數量看,中國在2008年只有35家公司上榜,到2017年上榜公司已上升至115家,增長了3.3倍;美國的上榜公司仍然最多,為132家,佔500強的26.4 %。 從營業收入份額看,中國500強企業份額從5.6%上升至22.8%,美國的500強企業份額長期在30%上下波動,日本、德國的份額呈穩步下降態勢。 從行業分佈看,中國500強企業主要分佈在銀行(商業儲蓄)、工程與建築、煉油等行業,而美國企業分佈在綜合商業、煉油、銀行(商業儲蓄)。 從中可看出,中美兩國產業有一定的相似性,但也存在差別,中國在工程與建築領域具有較強實力,美國在綜合商業領域具有優勢。

● 中美兩國成為全球高技術產業增長極

中美兩國在互聯網服務、網絡通信設備、航天防務、生物醫藥等高技術領域領跑全球,並已成為互聯網服務和零售領域的兩個重要發展極。 美國、中國的互聯網服務和零售業2017年營業收入分別為2538.97億美元和855.4億美元,位列全球第一、二位。 在網絡、通信設備領域,中國企業營業收入為785.1億美元,而美國為492.5億美元。 在航天與防務領域,中國企業營業收入為2777.5億美元,美國為2824.03億美元。

我國500強企業需要關注的幾個問題

● 我國上榜企業的市場規模不斷擴大,但在盈利能力方面與發達國家存在較大差距

從市場規模指標看,我國企業的營業收入增速遠高於世界500強企業平均水平。 2017年我國上榜企業的營業收入總額6.5萬億美元,較上年度增長19.3%,遠高於世界500強企業營業收入增長的0.36%,約佔世界份額的22.8%。 從利潤指標看,2017年我國上榜企業的利潤總額為3473億美元,同比增長僅2.9%,增速與世界500強企業利潤總額增長水平持平,約佔世界份額的21.9%。 與美國相比,我國企業的利潤只有美國的1/2,差距遠大於兩者營業收入的差距,表明我國企業的利潤能力遠低於美國。 從人均指標看,我國的人均營業收入和利潤指標均落後於美國、日本,也低於世界平均水平,人均營業收入是美日的3/5,人均利潤約為美國的一半左右。 這表明我國500強企業的勞動力密集程度仍較高,盈利能力增速跟不上規模增速。

● 我國在銀行、重化工及基建等領域具有較強實力,但不同行業的發展存在明顯偏科

自2008年以來,我國進入世界500強的企業逐漸增多:2009年其數量就超過法國和德國,到2011年超過了日本,僅次於美國。 中美兩國雖佔據500強上榜企業數量前兩位,但我國上榜企業集中在上游產業,重化工業和基礎設施建設類企業比重大,在高端新興領域的產業企業較少;美國企業 集中於產業高端,上下游產業分佈合理。 中國的優勢主要集中於金融、工程建築、石化冶金等領域,行業規模居於全球第一。 以銀行業為例,2017年我國銀行(商業儲蓄)業的營業收入達7673億美元,比美、日兩國銀行營業收入之和還要高。 美國在互聯網服務、網絡通信設備、航天防務、生物醫藥等領域的排名全球第一。 日本在車輛與零部件、電子電器設備領域佔據了全球主導位置。

● 我國互聯網企業上榜步伐加快,但規模仍明顯偏小

在最近十年的全球500強上榜名單中,我國互聯網企業上榜企業數不斷提升,進榜企業數量從2008年的0家提升至2017年的3家,我國互聯網企業數量已佔據全球互聯網服務 和零售業的半壁江山。 從發展速度看,我國互聯網企業正在迎頭趕上,亞馬遜近五年的營業收入平均增速為22.1%,同期谷歌的平均增速為14.7%,京東近兩年增速是35.7%,阿里巴巴和騰訊都 在今年初進入榜單。 從體量規模看,中國的互聯網服務和零售領域上榜企業總體量僅占美國上榜企業1/3,亞馬遜的體量規模(年營業收入)大約是京東的3.5倍,是阿里巴巴的5.9 倍。 從盈利能力看,我國互聯網企業盈利能力普遍較強。 2017年,阿里巴巴、騰訊的營業收入利潤率為27.6%和27%,位居該行業前兩名。 谷歌、亞馬遜的營業收入利潤率分別為21.6%和1.7%。

幾點啟示

● 重質量:提升企業質量溢價力

當前我國經濟發展已進入新時代,其基本特徵就是由高速增長階段轉向高質量發展階段。 對全球500強企業歷年數據的分析表明,我國上榜企業仍偏重於規模擴張,盈利能力整體較弱,而提升盈利能力的關鍵是提升產品和服務質量溢價力。 建議從以下方面做起:一是動態分析全球質量競爭和質量需求變化態勢,要將提升全球用戶滿意度作為第一標準貫徹到產品設計、製造、後期服務的全過程。 二是形成全球對“中國製造”高端品牌和質量形象的認可,打造一批國際影響力大、擁有較高質量水平、用戶滿意度高的知名國際品牌。 三是不斷提高新產品、新服務的全球供給水平和供給質量,為全球經濟發展注入新動能、增添新活力。

● 激活力:激發民營主體活力

與其它國家相比,我國上榜企業排名靠前的多為央企或國企。 但與此同時,2017年我國又有一批民營企業或資本進入500強,這表明民營企業進入世界500強潛力較大。 一方面,應持續推動央企與國企做強做優做大,完善國企國資改革方案,改革國有資本授權經營體制。 另一方面,要落實保護產權政策,支持民營企業發展,全面實施並不斷完善市場准入負面清單制度,破除歧視性限制和各種隱性障礙,大力推動民營企業積極參與“一帶一路”建設, 促進民營企業參與國際市場競爭。

● 強人才:支撐新興產業與尖端技術競爭

為奪得人工智能發展先機,谷歌、Facebook、亞馬遜、蘋果、阿里、百度、騰訊等巨頭企業已經展開一場激烈的AI人才爭奪戰。 從全球500強企業發展實踐看,人才是佔領全球新興領域競爭制高點的關鍵,有以下幾個著力點:一是要大力實施人才強國戰略,深化產業與教育融合,健全多層次人才培養體系,優化 人才供給結構。 二是突出“高精尖缺”導向,加大製造業引智力度,促進國際人才合作和交流。 三是要深化科研體制改革,完善技術入股、股權激勵、科技成果收益分配等機制,建立人才支撐新興產業發展的新機制。

● 聚資源:提高全球創新資源利用程度

力爭形成我國新興產業技術標準體系,提升國際合作的話語權。 同時,要在技術、商業模式等各領域,鼓勵原始創新,加強對消費者的影響力,盡量做到引領消費,而不僅僅是滿足消費。 促使全世界的優秀創新資源為我所用。 制定吸引國外頂尖科研人員的優惠政策,按照我國產業發展需求,在全球範圍內吸納優秀人才。 在互聯網、大數據、人工智能、高端裝備、新材料等新興領域,加強與國外大型企業、研發機構之間的合作,或採取併購等方式,獲得關鍵核心技術。

頭條楓林網

頭條楓林網