1. 新能源汽車產銷增長趨勢不改,未來有望迎來平價時代

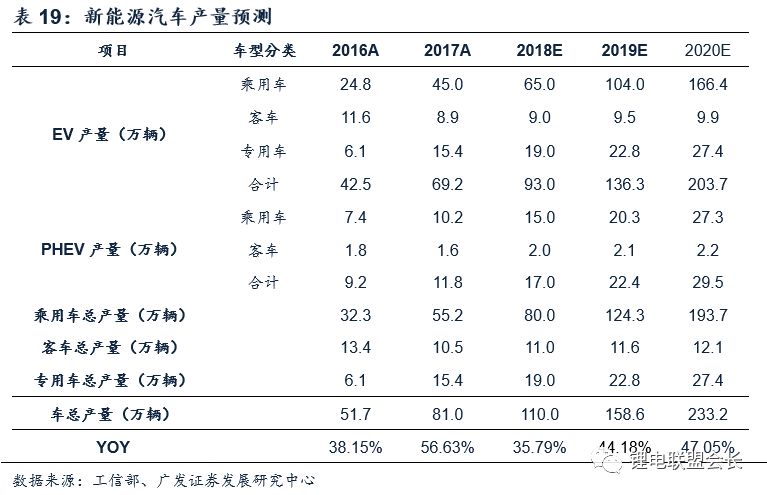

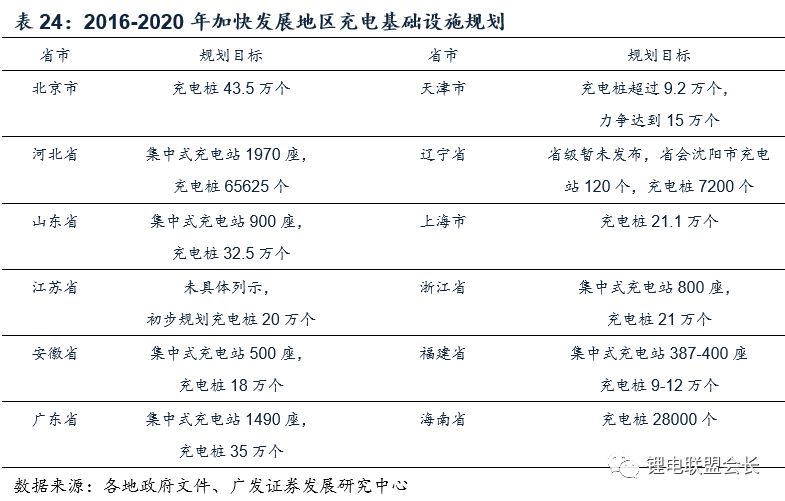

中長期來看,雙積分制的推出,為新能源汽車生產端提供動力,經測算,考慮積分政策帶來的成本轉移,在無財政補貼情況下,基於一定假設,預計新能源汽車到2021年 將實現全生命週期平價,2025年將實現購置成本平價。 短期來看,補貼退坡不改新能源汽車產銷增長大趨勢,2018年全年銷量仍有望較快增長,全年可能實現產銷110.0萬輛,相應帶來電池消費量增長30%。 2019年開始考核新能源積分,消費級車湧現有望提升銷量增速。 據測算,2018~2020年我國新能源汽車產量可達110.0、158.6、233.2萬輛。

2. 上游:鈷仍是上游重點,鋰看價格走勢和估值水平

政策引領新能源汽車走高能量密度、高續航里程的技術發展路線,帶動三元電池需求持續高漲。 鈷方面,供需偏緊的格局之下,預計未來鈷價將依舊高漲,持續高景氣。 鋰方面,庫存緩解、需求提升,預計碳酸鋰價格有望在需求增長推動下逐步企穩回升。 上游資源長期看具備戰略配置價值,關注鋰和鈷行業相關標的(有色行業覆蓋)等,關註三元鈷前驅體的合縱科技。

3. 充電樁:各地地補有望逐步轉為支持充電基礎設施的建設和運營

2018年國補政策明確未來各地地補將逐步轉為支持充電基礎設施的建設和運營,在政策扶持力度加強背景下,當前4:1的較低車樁比+新能源汽車未來持續增長帶動充電 樁建設的迫切需求則是驅動行業持續上行的根本動力。 短期而言,伴隨充電樁建設熱潮,設備提供商有望最先受益,據我們測算,在一定條件下,未來三年充電樁市場規模可達387億元。 中長期來說,充電樁運營市場有望成為產業鏈下一個投資熱點。 相關公司:充電樁設備技術核心廠商金冠電氣、科士達等;充電樁運營核心廠商特銳德等。

4. 中游:補貼下調背景下,重點關注中游預期差

從需求端來看,我們認為18年補貼調整不改新能源汽車增長趨勢,因而中游電池及電池材料總體需求不減。 電池市場,價格下降競爭更加激烈,強者恆強格局愈加明顯。 三元材料競爭格局較為鬆散,優先佈局高鎳三元的企業將獲得先發優勢。 電解液價格企穩、產銷增長將帶來彈性,有望實現底部復甦。 隔膜領域,電池組售價下行趨勢下,干法隔膜性價比凸顯。 同時,看好新汽車配件發展勢頭,細分龍頭企業受益電動車增長確定性較高。 相關公司:中游中期看好電池、干法隔膜和電解液龍頭,國軒高科和天賜材料,關注星源材質;繼續關注汽車電子領域(電子行業覆蓋)等。

5. 風險提示

新能源汽車政策和產銷量低於預期;新能源汽車產業鏈產品價格大幅波動;充電樁投資建設規模和進度低於預期。

政策先行,新能源汽車未來有望迎平價時代

雙積分制保駕護航,新能源汽車2021年有望迎來平價

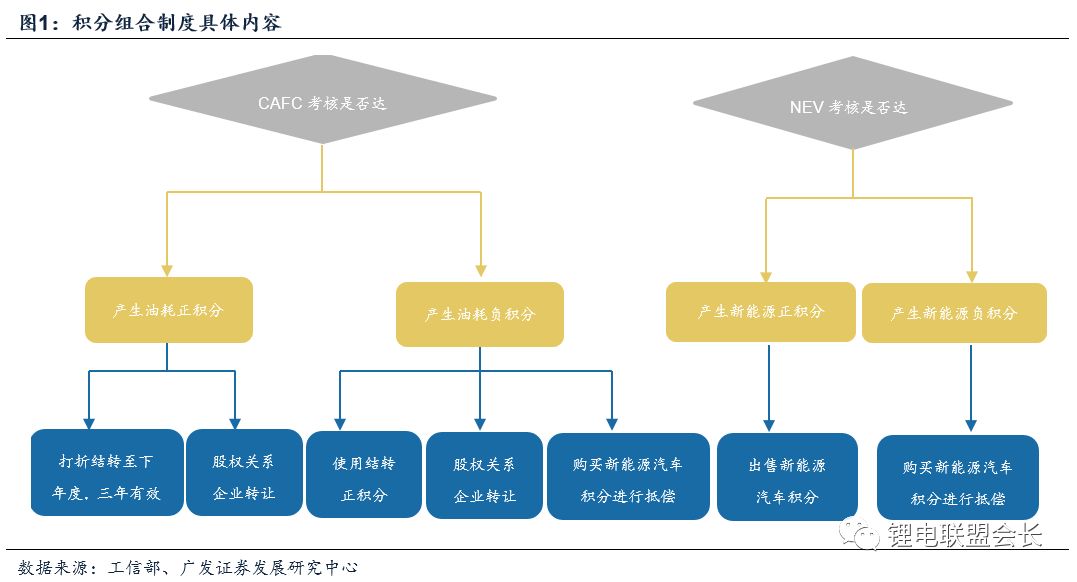

2017年9月28日,《乘用車企業平均燃料消耗量與新能源汽車積分並行管理辦法》公佈,自2018年4月1日起施行。 核心要點為:考核油耗積分和新能源汽車積分,油耗正積分結轉下年或轉讓給關聯企業,油耗負積分可通過結轉、關聯企業轉讓和購買新能源汽車積分抵扣,而新能源汽車 正積分可對外出售,負積分只能購買新能源汽車正積分抵扣。 這意味著傳統車企即使對燃油車型節能改造達到油耗標準(獲得油耗正積分),也仍須給予新能源汽車企補貼(購買新能源汽車正積分),這將從供給側大幅提升整車企業 生產新能源汽車積極性。

《乘用車企業平均燃料消耗量與新能源汽車積分並行管理辦法》前後歷經3個版本,分別為2016年9月發布的暫行辦法、2017年6月發布的徵求意見稿和2017年9月發布 的正式版本。

正式版本明確新能源汽車積分將延後一年考核,並且將2019和2020年合併考核。 徵求意見稿規定,2018至2020年,乘用車企業對新能源汽車積分比例要求分別為8%、10%、12%,正式版本改為2018年新能源汽車積分不作考核,2019和2020年比例 保持不變。 2019年度新能源汽車正積分可以等額結轉至2020年,負積分可以使用2020年抵償。 我們分析最終版本的政策調整,一方面可能為了給國內部分車企在新能源汽車方面發展的過渡時間,另一方面可能考慮海外政府和外資車企的訴求。

企業需設立新能源積分的門檻下降,由5萬輛變為3萬輛。 徵求意見稿規定對中華人民共和國境內的傳統能源乘用車年度生產或者進口量大於5萬輛的乘用車企業,設定新能源汽車積分比例要求。 正式版本則改為傳統能源乘用車年度生產量或者進口量不滿3萬輛的乘用車企業,不設定新能源汽車要求積分比例要求;達到3萬輛以上的,從2019年度開始設定 新能源汽車積分比例要求。

負積分抵償時間縮短,最遲次年9月完成抵扣。 徵求意見稿規定油耗負積分和新能源負積分應當在積分核算報告發布年度內抵償歸零,即上一年度內產生的負積分必須本年度內抵償。 正式版本將負積分抵償時間縮減,限制在核算情況報告發布後90天內完成負積分抵償歸零,其中核算報告由工信部聯合相關部委在次年6月30日前發布,這意味著上一年度負積分 最遲需要在本年度9月底前抵扣。

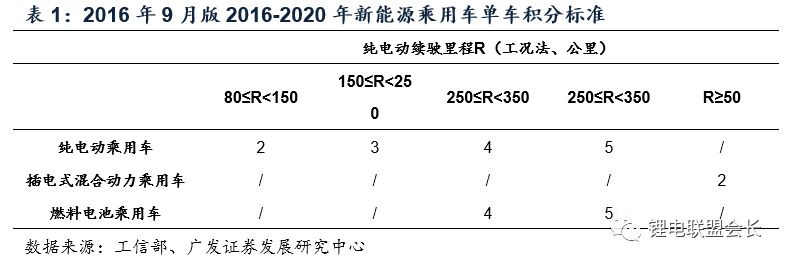

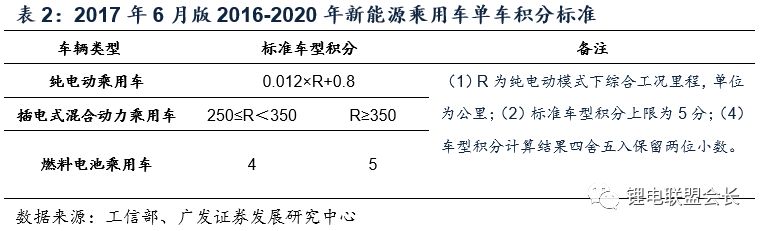

徵求意見稿中對新能源乘用車單車積分標准進行了細化和改動,對目前主流新能源乘用車的純電動產品做主較大改動,由原來暫行辦法中以純電動續駛里程分階梯計算 積分,改為以函數0.012×純電動續駛里程+0.8計算積分,同時設定積分上限維持為5分,而對燃料電池乘用車計分辦法不變。 正式版本延續了征求意見稿中的方案。

繼續鼓勵高能量高續航車型,降低電耗,積分核算精細度提高。 正式版本依然延續了鼓勵高續駛里程車型以及高能量密度電池的政策引導方向,代表高能量密度的三元路線在乘用車中滲透率有望進一步提高,三元高鎳化以及軟包電池等 提升能量密度產品有望逐步推向市場。 純電動乘用車的積分標準以連續函數代替階梯函數的積分計算方式,則大大提升了積分核算的精細度,並且引入單位載質量電耗標準以鼓勵降低電耗進一步推動清潔化。

另外,對於燃料電池車型改變徵求意見稿以續駛里程作為劃分積分水平的標準,而引入系統額定功率指標(與所獲得積分成正比),並要求續駛里程不低於300km,進一步提高了燃料 電池車型門檻要求。 從雙積分制的推出可以看出,政府逐漸從行業需求主導者,轉變為行業發展引導者。 政府不再像過去依靠行政命令或發放補貼來直接主導行業需求,而是以雙積分制等政策作為宏觀工具,間接引導行業的發展方向。 雙積分的推出同時表明政策的大方向是擇優扶強,引領行業走“高能量密度,高續航里程”的技術發展路線。

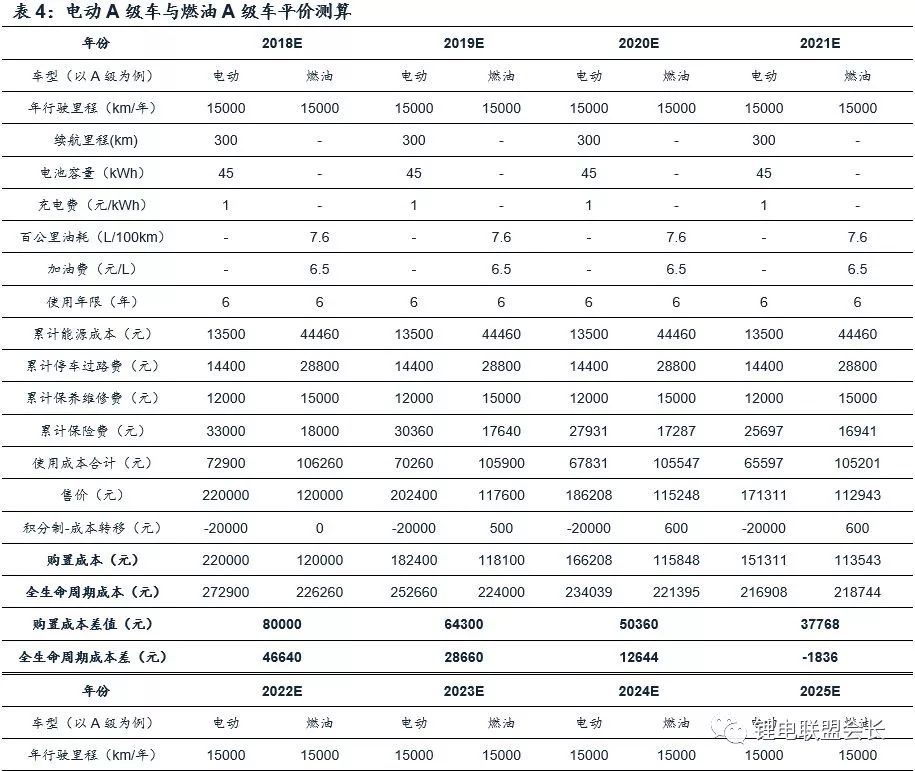

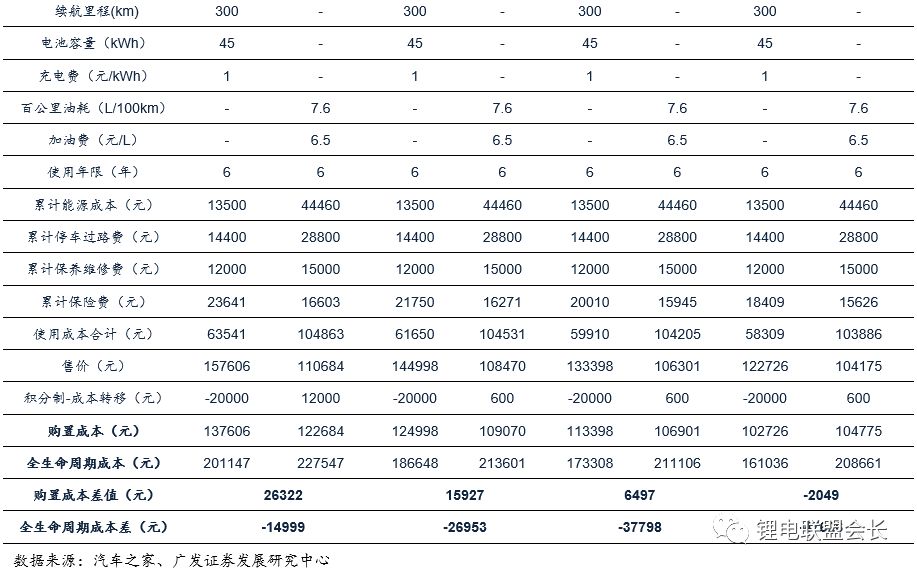

考慮積分政策帶來的成本轉移,在無補貼的情況下,預計到2021年電動車全生命週期成本將低於燃油車,到2025年電動車購置成本將低於燃油車,經濟型優勢顯現。 測算基於以下假定:1)年行駛里程15000km,使用年限6年,不考慮殘值;2)未來十年,電動車、燃油車售價分別以每年8%、2%下降;3)續航里程為 300km的A級電動產生4分正積分,燃油車2018年不產生負積分,2019年以10%計提,之後每年以12%計提,新能源積分以5000元/分計算,假定由此帶 來的成本變化全部轉移至中下游;4)電動車停車過路費、保養維修費更低,保險費據售價等比例計算。

雙積分提前核算,積分交易提供長效激勵。 11月2日,工信部發文要求對16,17兩年乘用車企業平均油耗積分和新能源汽車積分進行核算確認,2016年油耗負積分的企業需要通過2017年自身產生的油耗正積分、新能源 正積分,或接受關聯企業轉讓的油耗正積分、購買新能源汽車正積分四種方式抵償歸零,在企業負積分抵償歸零前對其油耗達不到油耗目標的新產品不准上新車型 。

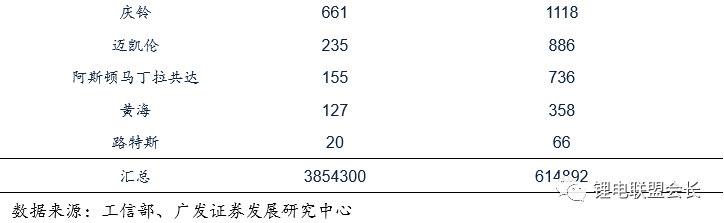

對於整個行業而言,如完全不考慮關聯企業之間的油耗積分轉讓,可計算出2016年行業油耗負積分為154萬分,若假設關聯企業內部充分轉讓抵扣,則可算出行業油耗負積分為 61.5萬分,實際情況應該介於兩者之間。

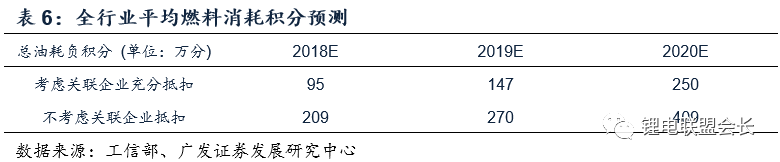

根據工信部規劃目標油耗標準下降4.5%,假設2018年-2020年實際油耗的下降速度分別為4.5%,5.5%,7%,7.5%,並假設乘用車的年產量保持4%的增速不 變,在考慮關聯企業積分充分抵扣的情況下,我們測算出2017年-2020年行業總油耗負積分分別為75、95、147、250萬分,如不考慮關聯企業積分抵扣,可得出 同期全行業總油耗負積分為173、209、270、409萬分,考慮到企業在實際情況下基於自身戰略的選擇,實際的油耗積分預計介於兩個範圍之間。

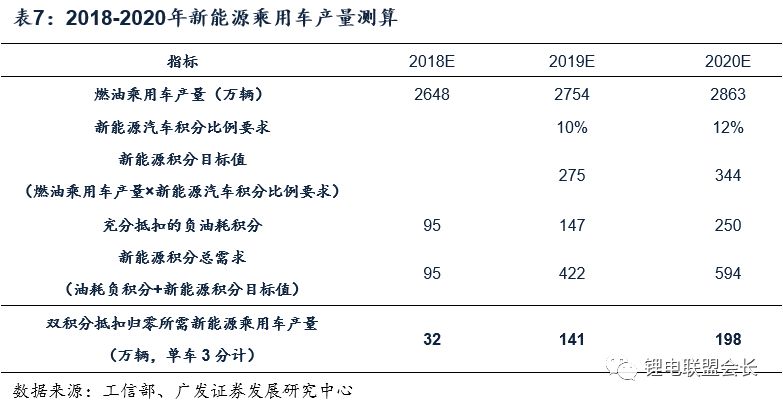

逐步加嚴的油耗積分考核以及新能源汽車積分考核為新能源汽車在生產端提供動力。 根據我們測算,2018至2020年,燃料消耗量積分充分轉讓後需要抵償的燃料消耗量負積分約為95萬、147萬、250萬。 結合新能源積分比例的要求,2019、2020年所需的新能源積分為275、344萬分。 合計每年需要滿足的新能源積分就是95、422、594萬分,如按單車平均新能源汽車積分3分粗算,2018-2020年雙積分抵扣歸零所需的新能源乘用車的產量約 為32、141和198萬輛。

2018年國補政策優化,短期增長可期

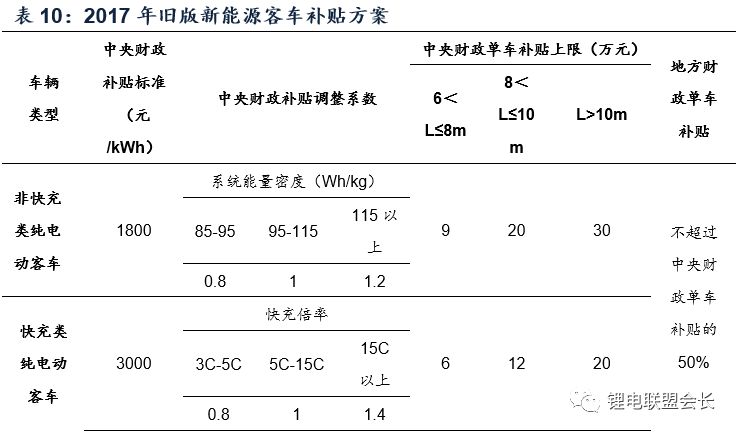

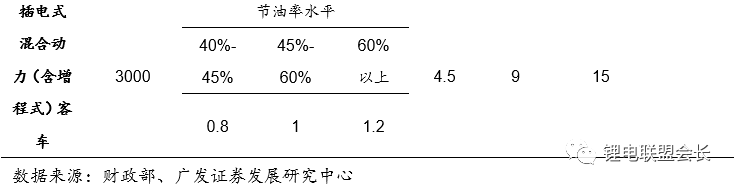

2017年版的國補政策在2016年12月30日正式出台。 純電動乘用車按續駛里程不同分別補貼2萬、3.6萬、4萬元;客車補貼方式變化較大,按照車輛類型設置不同補貼標準,其中非快充純電動客車度電補貼1800元/ kWh;專用車以帶電量30kWh、50kWh為界分別補貼1500元/kWh、1200元/kWh和1000元/kWh。

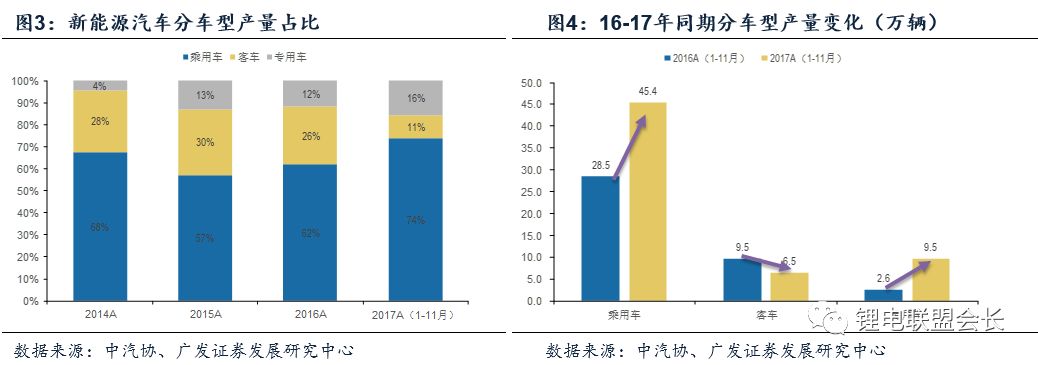

2017年補貼退坡致使整車產量結構顯著調整,客車佔比下滑,乘用車佔比提升,專用車增長迅速。 據中汽協數據,新能源客車在此次調整中退坡幅度最大,加之前期市場滲透率較高,2017年1-11月較同期產量下滑32%。 乘用車受益於一線城市限牌擠出效應及三四線城市A00車型占有率提升,2017年1-11月較同期產量上漲59%。 由於快遞等內生市場需求,專用車顯著增長,2017年1-11月較同期產量上漲264%。

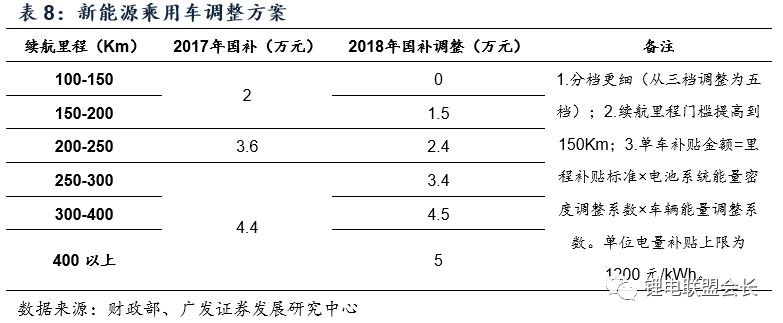

2018年版的國補政策在2月13日正式出台。 根據財政部公佈的補貼細則,2018年補貼政策調整要點概括如下:1)乘用車補貼由三擋調為五檔,取消對續航里程150公里以下車型的補貼,150-300公里車型分別下調約 20%-50%不等;300-400公里以及400公里以上車型補貼分別上調約2%-14%不等;2)新能源客車門檻大幅提升,補貼上限從30萬下降至18萬,度電 補貼基準下降約30%;3)新能源專用車補貼上限下降約30%,度電補貼基準下降約40%。

具體來看,乘用車方面,倒逼平均單車帶電提升,強化車型品質升級。 乘用車新版政策相對2017年政策更加細化續航里程檔次,從根據100/150/250km劃分細化為150/200/250/300/400km劃分,同時設定單車度電補貼上限為1200元/ kWh。 新版政策下對於高端乘用車補貼額度仍有提升,考慮補貼係數,相應單車補貼上限從4.84萬元(4萬元×1.1)提升至6.6萬元(5×1.1×1.2),提升36%。

對於續航里程300km以上車型單車補貼均有提升,高端A級乘用車型補貼力度加大——300-350km車型從4.4萬元提升至4.5萬元,400km以上車型從4.4萬元提升至5萬元 。 對於150-300km車型補貼下調幅度在20-60%之間——250-300km車型單車補貼從4.4萬元調至3.4萬元(降幅23%),200-250km車型從3.6萬元調至2.4萬 元(降幅33%),150-200km車型從3.6萬元調至1.5萬元(降幅58%),對於A00級車型補貼退坡幅度最大,然而從2017年推廣目錄申報車型信息可以看出,A00 車型面對新版政策調整未雨綢繆,里程從150-200km區間升級至200-300km區間,消化補貼退坡衝擊,同時單車帶電量有所提升,例如北汽EC180(續駛里程158km)升級至EC220(續駛 里程206km),知豆D2續駛里程155km升級至255/315km,上汽通用五菱E100從續駛里程155km升級200/205km。 由於2017年150km以下車型並未形成實質產銷,因此取消補貼對市場不構成實質影響。

新版補貼政策繼續加強對純電動乘用車技術指標的考核和鼓勵:(1)純電動工況法續駛里程下限從100km上調至150km,提升准入門檻;(2)對於電池組能量密度要求更加嚴格 ,加強高能量密度的政策引導方向,高鎳三元以及軟包電池路線將加快商業化應用。 純電動系統能量密度下限從90Wh/kg提升至105Wh/kg,105-120Wh/kg車型按0.6倍補貼,120-140Wh/kg按1倍補貼,140-160Wh/kg按1.1倍補貼,160Wh/kg 及以上按1.2倍補貼,相比2017年政策120Wh/kg以上按1.1倍補貼,對於能量密度要求更加嚴苛;(3)新增百公里電耗量指標作為補貼係數依據,鼓勵降低電耗水平 。 百公里耗電量優於門檻0-5%車型按0.5倍補貼,優於門檻5-25%按1倍補貼,優於門檻25%以上的車型按1.1倍補貼。

按整車整備質量(m)不同,工況條件下百公里耗電量(Y)應滿足以下門檻條件:m≤1000kg時,Y≤0.0126×m+0.45(2017年版本:Y≤0.014×m +0.5);1000

客車方面,鼓勵技術水平提升消化補貼退坡。 新能源客車整體補貼退坡幅度較大,退坡幅度30-50%——度電補貼非快充類從1800元/kWh調至1200元/kWh(降幅33%),快充類從3000元 /kWh調至2100元/kWh(降幅30%),插電混動從3000元/kWh調至1500元/kWh(降幅50%),其中三類客車10m以上車型補貼上限分別從30/20/ 15萬元下調至18/13/7.5萬元(降幅40%/35%/50%)。

另外,單車補貼上限可享受補貼係數,鼓勵車企以技術升級方式緩衝補貼下滑,以10m以上非快充類純電動客車為例,舊版政策下單車補貼上限30萬元,新版補貼政策下如果滿足 能量密度和Ekg要求下可獲得1.21倍補貼,即補貼上限21.78萬元(18萬元×1.1×1.1),相比30萬元補貼僅退坡27.4%。

客車相關技術指標也繼續得到強制提升:(1)非快充類純電動客車電池系統能量密度下限從85Wh/kg提升115Wh/kg,若135Wh/kg以上則可獲得1.1倍補貼,插電混動 客車節油率水平下限從40%提升至60%;(2)單位載質量能量消耗量(Ekg)上限從0.24Wh/km·kg下調至0.21Wh/km·kg,並且新引入高補貼係數, 0.15Wh/km·kg及以下車型按1.1倍補貼。

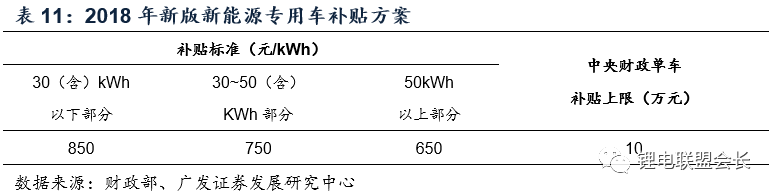

專用車方面,退坡幅度符合預期,技術考核全面加強。 專用車補貼上限從15萬元調至10萬元(降幅33%),30度電以下、30-50度電和50度電以上部分的度電補貼分別從1500/1200/1000元/kWh下調 至850/750/650元/kWh(降幅43%/37.5%/35%)。

專用車技術門檻得到全面提高,充分貫徹新版補貼政策整體思路:(1)系統能量密度下限從85Wh/kg提升至115Wh/kg;(2)單位載質量能量消耗量(Ekg)上限從0.5Wh/ km·kg下調至0.4Wh/km·kg,對0.35-0.4 Wh/km·kg按0.2倍補貼,對0.35Wh/km·kg及以下的按1倍補貼;(3)作業類純電動專用車 噸百公里電耗(按試驗質量)上限從13kWh下調至8kWh。

補貼退坡前設置過渡期,需求變化相對平穩。 2018年2月13日發布的《關於調整新能源汽車推廣應用財政補貼政策的通知》中規定,2018年2月12日至2018年6月11日為過渡期,過渡期期間上牌的新能源乘 用車、新能源客車按照2017年舊版政策對應標準的0.7倍補貼,新能源專用車按0.4倍補貼,燃料電池汽車補貼標準不變。 過渡期期間,補貼標準雖低於2017年補貼標準,但高於2018年退坡後的水準,過渡期的設置有助於需求增速的相對平穩過渡。 該緩衝期對不同車型利弊不同,客車和A00級乘用車明顯受益,而A級乘用車和高級專用車新標執行後更為划算,因此我們預計不太會發生緩衝期集體搶裝的 情況,緩衝期過後銷量大概率仍可持續。

企業或加大生產節奏,一季度低續航里程新能源汽車供給增加。 補貼政策調整體現出培優扶強的特徵,低端尤其是低續航里程補貼下滑明顯或取消。 受即將到來的補貼新政影響,對於低端尤其是低續航里程達不到新門檻的車輛清理庫存,在過渡期內,企業將一定程度上加大生產節奏。 此外,2017年推廣目錄內符合調整後補貼技術條件的車型可直接列入2018年新目錄,保證目錄車型申報以及產銷上量的連續性,避免2017年初產銷斷檔情況。 綜合過渡期政策、企業生產節奏加強與推廣目錄保留,一季度產銷或超出預期,我們預計2018年1季度銷量20萬輛左右。

乘用車補貼“擇優扶強”,鼓勵高能量密度、高續航里程車型發展,高續航車型補貼普遍提升。 續航里程為300-400km和400km以上的車型補貼分別提升至4.5萬元、5萬元。 預計新能源乘用車結構在政策促進下將快速向高能量密度、高續航里程轉變。

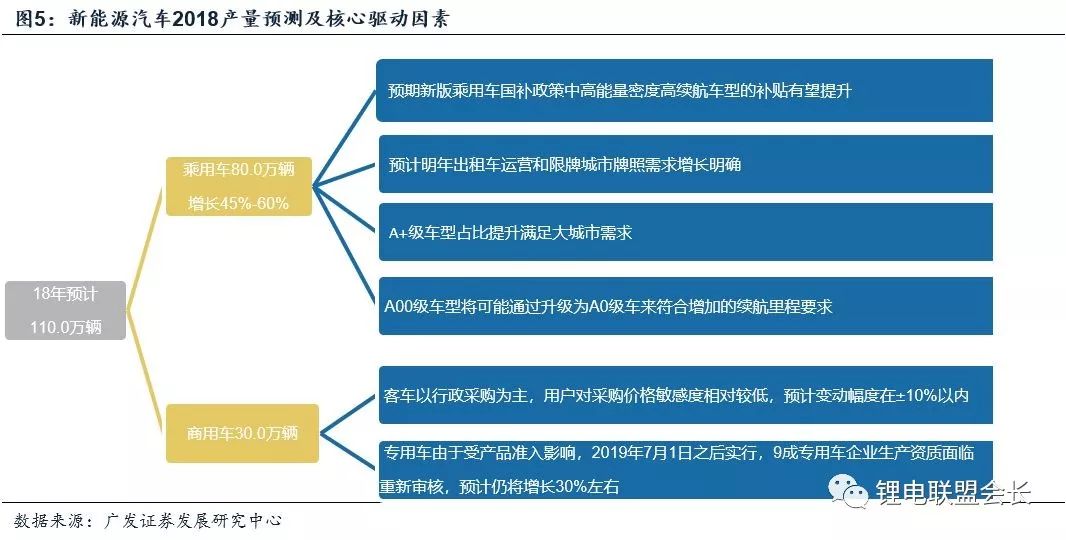

預計明年出租車運營和限牌城市牌照需求增長明確。 隨著技術提升,高能量密度、高續航里程車型占比提高,充電樁佈局完善、充電效率提升,此前新能源出租車所存在的不足逐步改善,考慮到政策持續加持,推廣面拓寬,新能源 出租車增長預期明確。 在限牌城市,新能源乘用車享有專用車牌名額等政策優勢,對乘用車剛需人群吸引力顯著,政策優待保證確定增長。

新能源乘用車各車型占比預計將根據新政調整,以滿足不同層次需求。 A+級車型占比提升滿足大城市需求,A00級車型將可能通過升級為A0級車來符合增加的續航里程要求,繼續滿足大型城市以外的市場需求。

對於新能源商用車(客車、專用車)以行政採購為主,政策導向穩定,用戶對採購價格敏感度相對較低,因此即使補貼可能下降較多,特定需求仍將維持相對穩定。 此外2019年7月1日之後實行產品准入政策,9成專用車企業生產資質面臨重新審核,受此影響,企業供給短期或將增加,預計2018年仍將增長30%左右。

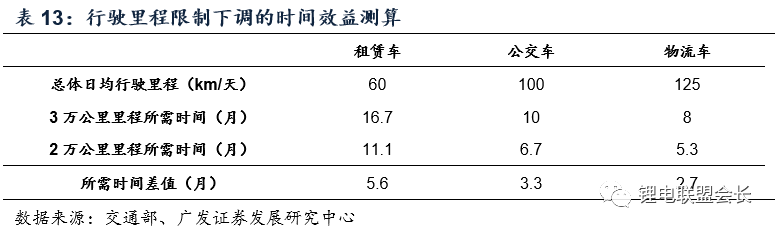

非個人用戶領取補貼里程限制下調,增強企業擴大規模動力。 2017年補貼通知指出,非個人用戶購買的新能源汽車申請補貼,累計行駛里程須達到3萬公里。 達到行駛里程之前,企業須自行墊付該筆費用,增加了企業的資金壓力和時間成本。 2018年新版政策規定除私人購買乘用車、作業類專用車、黨政機關公務用車、民航機場場內車輛等之外,其他類型新能源汽車申請財政補貼的運營里程要求從3萬公里調整 為2萬公里。 據測算,里程限制由3萬公里下調至2萬公里,物流車、公交車和租賃車領取補貼時間將提前2-6個月,有利於減輕企業壓力。 此外,車輛銷售上牌後將按申請撥付一部分補貼資金,恢復預撥機制,整體而言對於客車、專用車運營企業邊際利好最為明顯。

綜合上述因素,我們預計18年乘用車銷量同比增長45%-60%至80萬輛左右,新能源客車+專用車的銷量仍然可維持20萬輛左右的水平,從而帶動全年新能源汽車 銷量達到110.0萬輛左右。 受乘用車平均帶電量增長影響,預計整體電池消費量仍有30%左右增長。

國補退坡的同時,針對地補未來亦可能有調整動作。 為破除地方保護,新版政策要求各地一視同仁執行免限行、免限購、發放新能源汽車專用號牌等支持措施,取消地補“不超過中央財政單車補貼額的50%”的表述,明確從2018年 起將地方購置補貼資金逐漸轉為支持充電基礎設施建設和運營、新能源汽車使用和運營等環節。 預計地補只有個別特大型限購城市(如北京)將改為基礎設施建設和運營,但預計同時將配套路權、燃油車置換補貼等對沖手段,其他絕大部分城市包括上海、溫州等已公佈 2018地補標準的仍將保留地補。

限牌城市牌照剛需為重,地補下調對新能源乘用車需求影響較小。 在限牌城市,牌照吸引力大於補貼吸引力,消費群體對價格敏感度相對較低,補貼退坡對新能源乘用車需求影響不大。 加之補貼退坡後或將此部分資金運用於充電樁建設等方面,進一步便利化新能源汽車的實際使用,促進使用新能源汽車出行的意願。

乘用車、專用車產銷看漲,客車剛性需求維繫穩定銷量

限牌城市擠出效應,乘用車需求穩定增長。 受限牌城市擠出效應影響,牌照剛需帶來的個人新能源汽車消費需求將持續穩定增長。 目前新能源乘用車在個人消費者領域的推廣,主要是受牌照紅利驅動,銷量主要集中在北京、上海、廣州、深圳等限購一線城市。

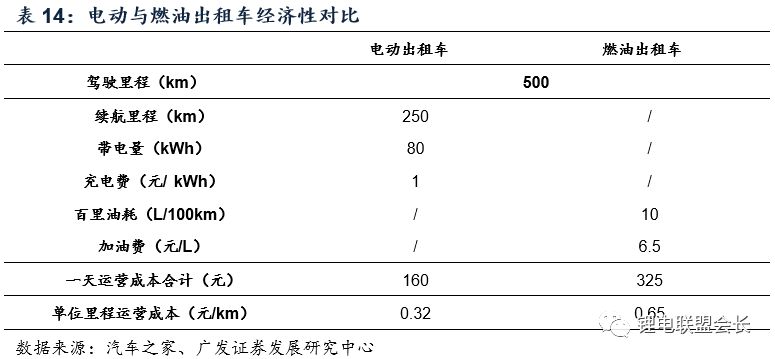

經濟性優勢聯動政府支持,出租車電動化空間廣闊。 出租車市場是未來幾年增長一重要細分領域,相對普通汽車,新能源汽車購置成本更高,但是使用成本較低,且保養方式簡便。 出於政府對公共交通的鼓勵,疊加對新能源汽車產業的扶持方向不變,出租車電動化是重要政策引導方向,300公里-350公里以上車型將作為大型城市運營車輛替換的主力。

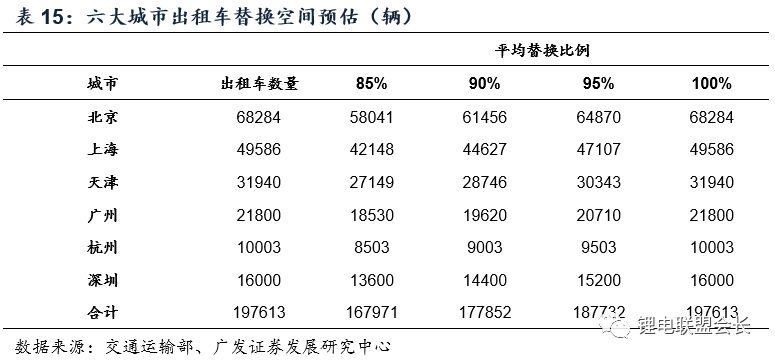

統計北京、上海、天津、廣州、杭州、深圳6座代表性城市的出租車保有量,按4-5年平均替換比例為85%、90%、95%、100%的假設計算出租車替換空間 ,僅此6座城市對電動出租車的需求量就在16萬-20萬之間。 若將此推廣至範圍更廣的大中城市,電動出租車需求量可觀。

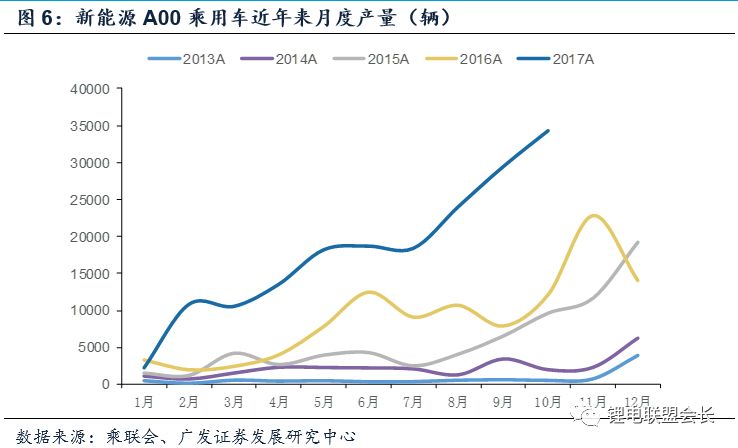

A00級增長強勁,或升級為A0級卡位三四線市場。 A00級車型將可能通過升級為A0級車來符合補貼政策調整增加的續航里程要求,從而瞄準沒有“正式身份”的低速電動車、老年代步車,卡位三四線及農村市場。 根據乘聯會的數據,2016年A00級純電動乘用車全年銷量10.85萬輛,同比增長52.15%,佔新能源乘用車整體銷量的三分之一以上,是新能源乘用車銷量 的重要組成部分。 2017年前10個月A00級純電動乘用車銷量月度數據更是多成倍增長,形勢樂觀。

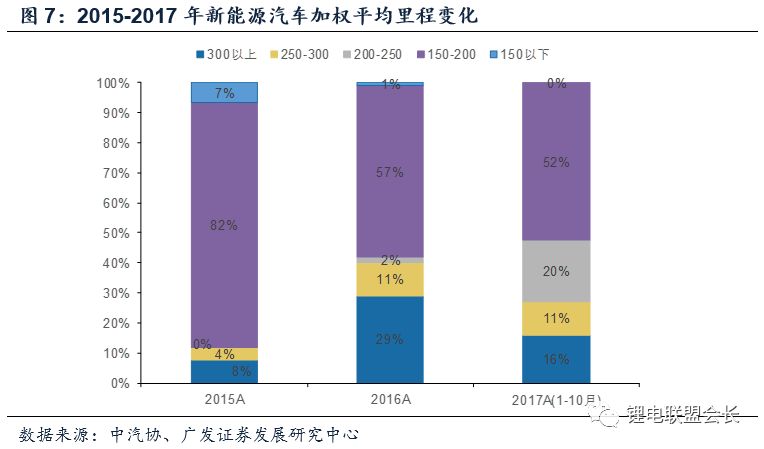

15-17年10月加權平均行駛里程的變化,證明原有補貼政策沒有起到擇優扶強的作用,從結構上看150-200公里的車型增速慢於行業平均增速,200-250公里 的車型爆發式增長15倍,300公里以上車型減少,充分說明大型限購城市用牌照擠壓出來的剛性購買力,消費降級。 乘用車領域出現了一定程度上的劣幣逐良幣現象,因此需要及時調整。

根據18年補貼新政,乘用車補貼從3檔調整至5檔,低續航里程的補貼下調,高續航里程的補貼上調,300-400公里以及400公里以上車型補貼分別上調約2%-14% 不等,擇優扶強進一步明確。 差異化補貼增加,在提高消費者接受程度的同時,促使大城市牌照剛性需求消費升級,主要購買350-400公里以上車型。

客車以行政採購為主,剛性需求維繫銷量穩定。 新能源客車以行政採購為主,用戶對價格敏感度較低,預計在補貼退坡的背景下,未來依舊能夠維持銷量穩定。

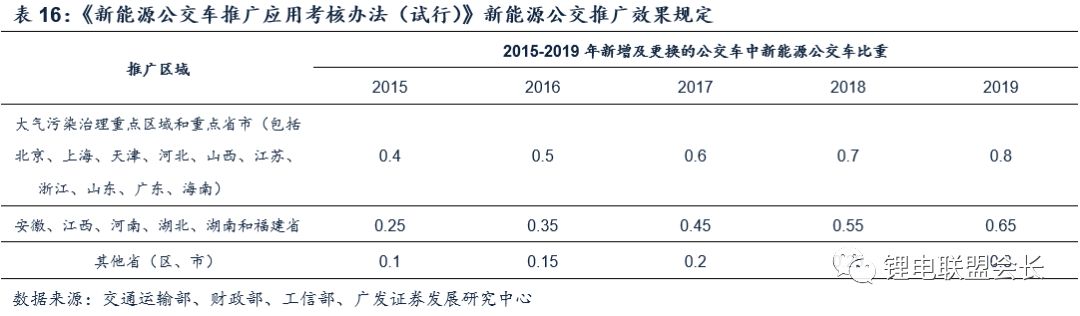

公交車電氣化是大勢所趨。 “十三五”城市公共交通發展規劃綱要明確提出,到2020年,在城市公共交通領域,新能源汽車要達到20萬輛。 《新能源公交車推廣應用考核辦法(試行)》亦提出對地方新能源汽車公交推廣效果進行考核的要求。

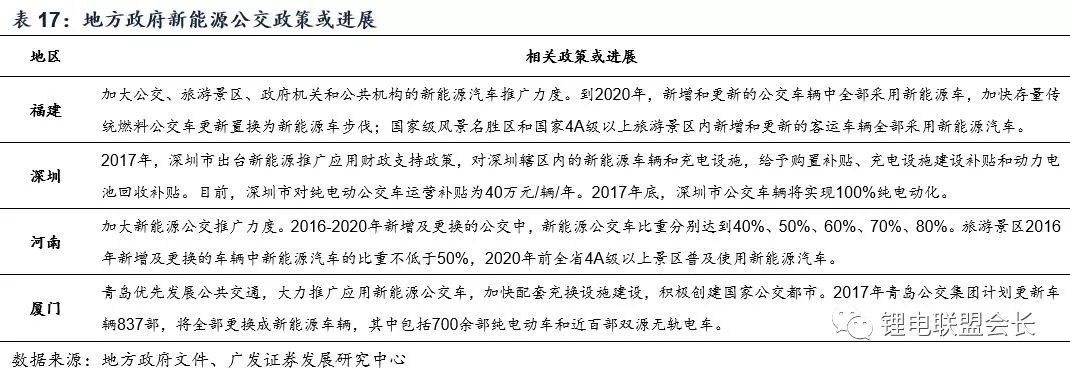

大巴銷售結構出現變化,但出口和公交採購穩定,未來銷量預期維繫穩定。 整合深圳、福建、河南、青島等地地方政府電動規劃,新能源客車獲得政府明確支持。

專用車市場空間大,新能源專用車現有滲透率低,未來增長可期。 根據交通運輸部的數據,2016年,我國快遞業務量達312.83億件,比上年增長51.4%。 電動物流車主要用於物流終端配送領域,隨著終端單批配送量的增加和“禁摩限電”規定施行,考慮到電動物流車現有滲透率低,未來擁有廣闊的增長空間。

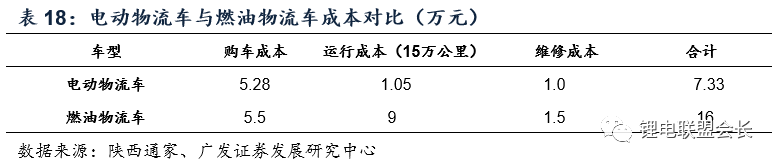

經濟性優勢與路權優待,促使電動物流車替代燃油物流車。 從經濟性角度考慮,以電牛二號為例,電動物流車享受補貼後購車成本與燃油物流車相差不大,但其他費用方面具備明顯優勢。 原本燃油物流車面臨禁行、限行困局,受益於路權優待與政策支持,電動物流車替代燃油物流車是最佳選擇。

專用車納入行政採購,價格敏感度低,退補對銷量影響不大。 交通部等明確指出國家將全面推動城市貨運車輛電動化進程,其讓物流貨運轉型新能源得到了強有力的政策支持。 此外,受准入門檻制度影響,新能源汽車定義和企業分類均收緊,部分企業在2018年或提高供給以較充分利用現有產能。

雙積分政策在供給側的激勵以及新能源乘用車、客車、專用車不斷增長的內在需求推動新能源汽車總量持續穩定增長。 總體而言,18年全年銷量仍有望較快增長,全年可能實現110.0萬輛產銷量水平,相應帶來電池消費量增長30%。 19年積分制開始執行,有消費級車型大量湧現,銷量增速提升。 根據我們的測算,預計2018年至2020年我國新能源汽車的產量可達110.0、158.6、233.2萬輛。

鈷鋰緊俏,充電樁升溫,中游關注邊際變化

上游資源分析:鈷仍是重點,鋰看價格走勢和估值水平

鈷:量價齊升,供需偏緊帶來行業高景氣發展

需求方面:3C電池領域穩定增長及三元電池爆發,刺激上游鈷需求高漲。 經我們測算,2017至2010年我國三元電池需求可達18.02、29.59、45.52、70.48Gwh,年均複合增長率為41%,作為三元正極的重要原料,鈷的需求將持續旺盛。

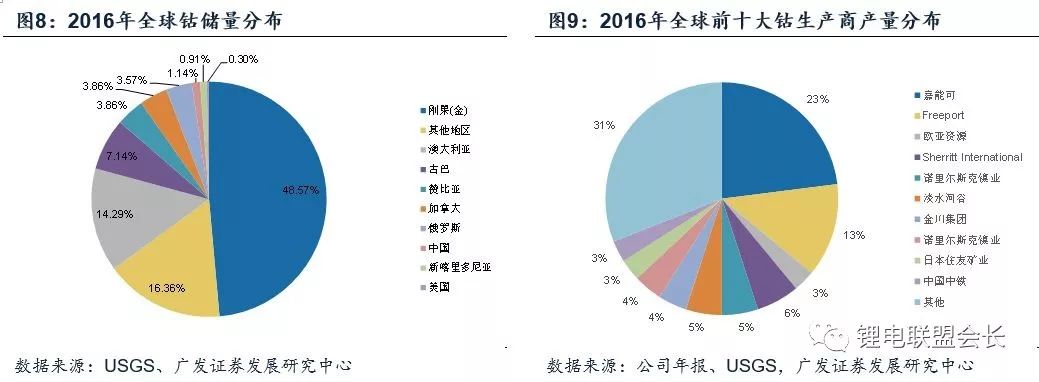

供給方面:供給彈性較低,預計供需缺口將至。 寡頭壟斷格局下,鈷供給得到有效控制。 鈷屬於較為稀有的金屬,在全球分佈極為不平衡。 據USGS測算,2016年,全球鈷儲量約700萬噸,剛果(金)擁有48.57%的鈷儲量,中國儲量僅佔全球1.14%。 同時鈷的生產高度集中於嘉能可、淡水河谷等國際巨頭,為明顯的寡頭壟斷格局。 2016年全球前10大鈷生產商的產量佔比高達69%,僅嘉能可一家就佔比23%。 寡頭壟斷格局下,生產巨頭因其對供應量的有效控製而在全球鈷市擁有較強議價能力,鈷供給彈性維持較低水平。

其次,政局動盪和童工問題成為剛果(金)鈷礦開采的不穩定因素。 長期以來,剛果(金)局部武裝衝突不斷,工人人身安全、企業持續生產、鈷礦正常運輸都受到威脅,鈷產量不確定性較大。 同時,剛果(金)出口的鈷礦石中約20%為手抓礦,手工開採中童工問題經媒體曝光後,備受國際社會關注。 未來隨著政府針對該問題的管制加嚴,手抓礦的產量、品質以及生產成本都可能因此受到影響。

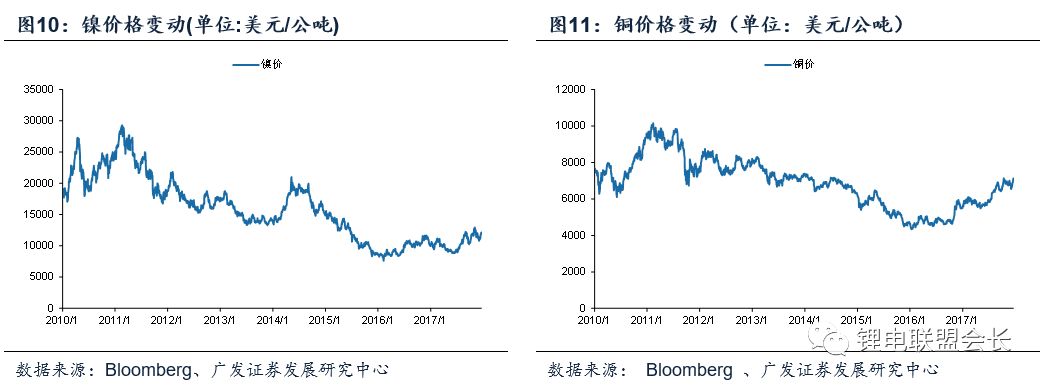

此外,銅、鎳價格低迷影響鈷礦新增供給釋放。 鈷伴生於銅、鎳等礦。 這幾年銅、鎳價格相對低迷,利潤走低直接影響相關企業增產積極性及新礦開發進展,從而使得鈷新增供給短期增長有限。

三元電池高鎳化進程逐步加快,將減小鈷的單位用量、釋放其價格彈性。 我們以2020年規劃目標電池組價格1元/Wh為依據,測算電池環節對上游鈷資源價格的忍受程度。 假設三元電池組價格年平均降幅15%左右到2020年達到1元/Wh,電池組毛利率達20%恢復到正常整車零部件水平,對2017-2020年三元動力電池其他成本進行拆 分:

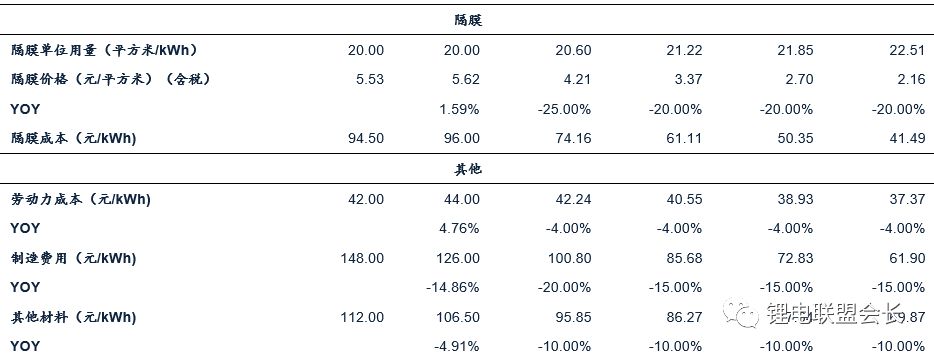

負極材料: 考慮克容量逐年提升而帶來單位用量減少,假設價格逐年下降15%;②電解液:考慮2017年初以來電解液及六氟磷酸鋰價格大幅調整,預計2018年之後價格逐年下降10%;③隔膜:假設2017 年受補貼退坡影響價格下調25%,以後逐年下調20%;④勞動力成本:考慮自動化設備運用以及勞動力價格剛性,假設逐年下降4%;⑤製造費用:考慮2017年產能集中投放帶來的規模 效應而下降20%,以後逐年下降15%;⑥殼體蓋板及其他材料:考慮單體電芯容量增大,假設年降10%。

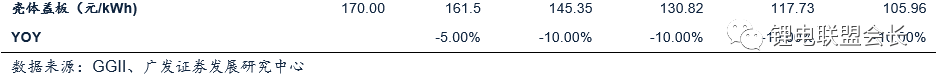

依據電池組毛利率以平穩幅度下降,三元正極材料初受鈷漲價影響價格迎來較大漲幅,未來每年仍有5%上漲空間,相應三元正極材料成本佔比達40%以上。

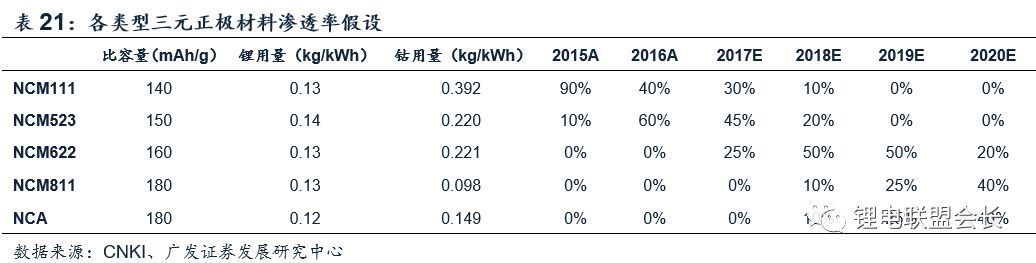

在2016年以前動力電池的三元材料應用以NCM111和NCM523為主,自2017年以來NCM622在部分電池龍頭企業應用,根據電池廠研發進程,預計2018-2019年NCM622將成為主流三元材料,而 2020年以後NCM811及NCA將成為市場主流。 經測算至2020年隨著高鎳化三元大規模應用,下游廠商可承受鈷價超過80萬元/噸,材料成本(硫酸鈷、碳酸鋰等)將佔三元正極總成本90%以上。

需求端增長強勁,供給端增長緩慢,加之高鎳三元進程加快下價格彈性釋放,我們預計18年鈷價仍大概率可能上漲。

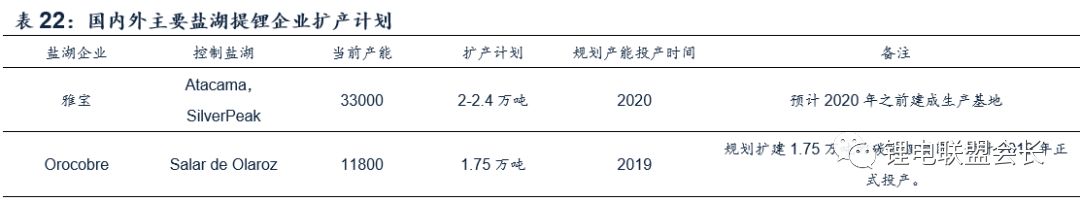

碳酸鋰:危與機並存,鋰價有望逐步企穩回升

供給端:鹽湖擴產之危,與產能投放可能不及預期之機並存。 在今年碳酸鋰價格持續高漲與鹽湖提鋰技術逐漸取得突破的背景下,國內外主要鹽湖提鋰企業大多製定了擴產計劃。 按照主流鹽湖提鋰企業的產能規劃,預計到2020年,全球將有20萬噸新增鹽湖鋰產能投產。 不過如下表17所示,由於生產基地建成周期較長和國內加嚴的環保考核等原因,按照各企業規劃,2018年全球主流鹽湖提鋰企業將僅有2.5萬噸鹽湖提鋰產能計劃投產, 直至2019年或2020年,鹽湖碳酸鋰產能才有望進入到規模化投產階段。

同時值得注意的是,在2013年市場也曾有過對國內鹽湖提鋰產能陸續投放、中國碳酸鋰供給過剩的擔憂。 然而據wind統計,我國碳酸鋰產量僅從2013年3.8萬噸增長至2014年的4.07萬噸,再到2015年的4.2萬噸,並未出現此前市場擔憂的產能大規模釋放狀況。 綜合以上因素,我們推斷明年碳酸鋰供給端仍將保持穩定增長,較難出現大幅擴張,而未來鹽湖提鋰產能的實際釋放效果仍有待觀察。

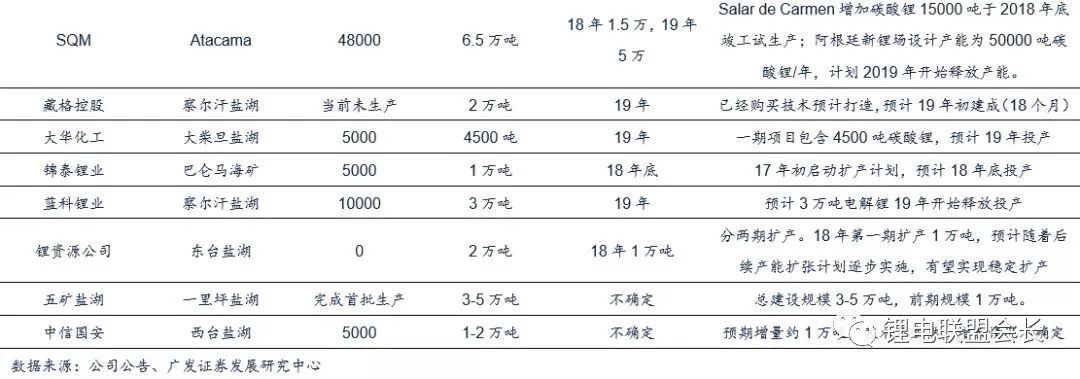

需求端:鋰電池庫存累積之危,與廠商主動去庫存之機並存。 據高工鋰電統計,2017年前三季度,國內動力電池產量分別為6.42、11.97、13.25Gwh,對應裝機量1.27、4.5、8.9Gwh。 若以產量和裝機量之差作為動力鋰電池庫存的粗略估計,則前三季度庫存分別為5.15、7.47、4.35GWh,累計庫存達16.97GWh。 庫存積壓下,電池企業為降低明年跌價後的存貨減值損失而主動減產,引起市場對電池端碳酸鋰需求走低的擔憂。

不過儘管前三季度電池存在較大庫存壓力,但經過去年四季度生產旺季去庫存,目前庫存壓力顯著減輕。 一方面,隨著補貼下調預期逐步明朗,下游整車企業從去年四季度開始已逐步增加生產,11月合格證產量約為15萬輛,12月合格證產量19萬輛,同時由於緩衝期的 設置,預計今年上半年整車產銷節奏有望維持較好狀態。 另一方面,電池企業當前主動減產,也有利於電池庫存的去化,緩解庫存壓力。 在中下游廠商的一致行動下,我們預計當前動力電池的庫存積壓狀況已環比得到改善。

綜合整車加速生產和電池主動去庫存兩方面因素,我們認為,目前動力電池庫存已得到較好緩解,而未來下游整車產銷量的增長將有望帶來動力電池行業生產恢復與產量增長,並 帶來對碳酸鋰需求的提升。

我們認為,2018年碳酸鋰新增供給增長相對穩定,產量將保持穩定增長;同時電池庫存壓力已得到較好緩解,在下游新能源汽車需求回升的推動下,我們預計2018年碳酸鋰價格有望逐步 企穩回升。

充電樁:政策加大扶持力度,或迎來一輪投資熱潮

地補調整利好充電樁發展,政策規劃助推行業遠行

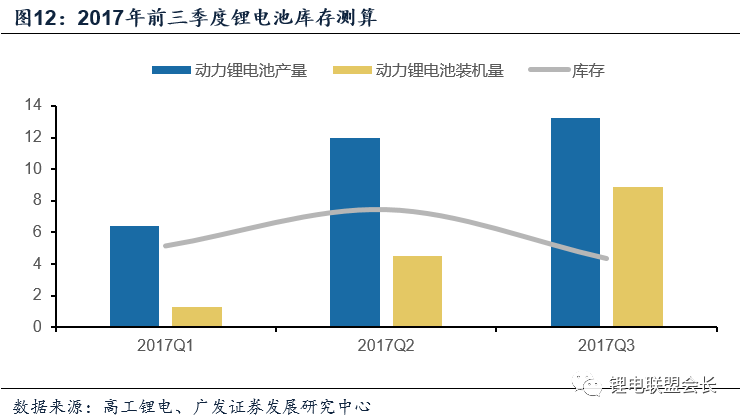

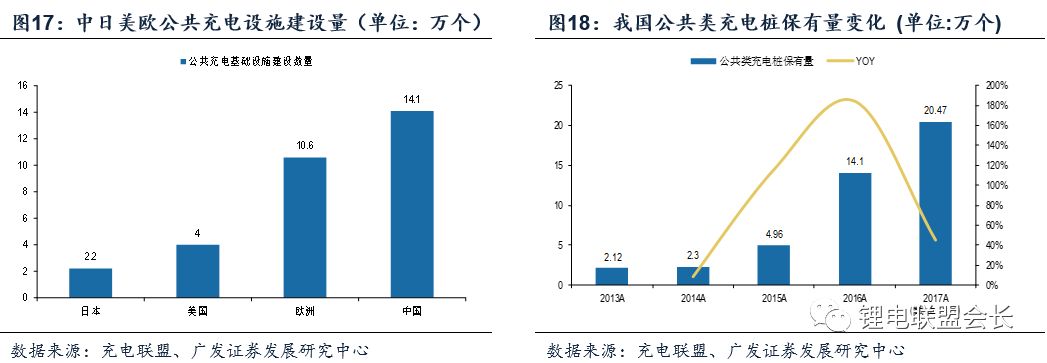

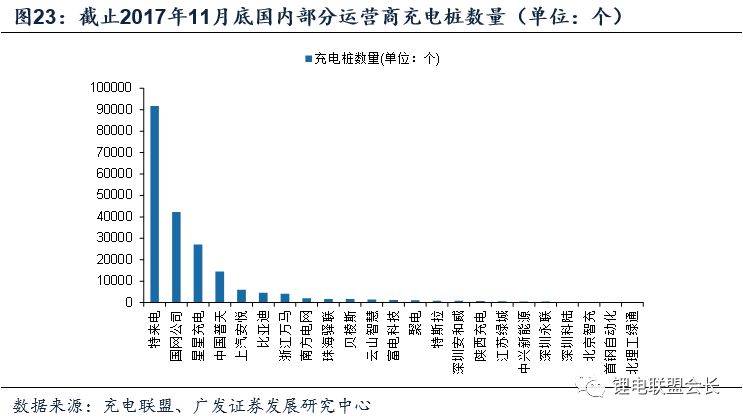

完善的充電基礎設施體係是電動汽車普及的重要保障,中央支持政策不斷出台。 2018年國補政策明確未來各地地補將陸續轉為支持基礎充電設施的建設和運營,而早在2015年10月,國務院印發《關於加快電動汽車充電基礎建設的指導意見》,到2020年, 基本建成適度超前、車樁相隨、智能高效的充電基礎設施體系。 國家發改委2015年11月印發的《電動汽車充電基礎設施發展指南(2015-2020年)》指出,到2020年,新增集中式充換電站超過1.2萬座,分散式充電樁超過480萬個, 以滿足全國500萬輛電動汽車充電需求。 據充電聯盟統計,截止到2017年11月,全國累計建設公共類充電樁20.5萬個,私人類充電樁19.9萬個,合計40.4萬個,增長潛力可觀。 為進一步推動充電基礎設施建設,國家與地方多維度出台扶持行業發展。

土地政策+設施建設+互聯互通,中央政策多維度破解充電設施建設實際困境。 指導意見中指出,充電設施建設納入城市規劃,完善獨立佔地的充電基礎設施佈局,明確各類停車場充電設施建設比例或預留安裝條件。 為推進居民小區、企事業單位內部、停車場等區域充電設施建設,國家能源局先後發布系列文件,大力推動電動汽車充電基礎設施建設。 2016年12月,發改委等聯合發布《關於電動汽車充電基礎設施接口新國標實施方案》,2017年1月1日起,新安裝的充電基礎設施、新生產的電動汽車必須符合新國標。

充電服務費+扶持性電價+補貼三管齊下,資金層面助力充電設施建設。 2014年7月,國家發改委等部委發布《國家發展改革委關於電動汽車用電價格政策有關問題的通知》,充換電設施經營企業可向電動汽車用戶收取電費及充換電服務費。 2014年8月,國家發改委發布《關於電動汽車用電價格政策有關問題的通知》,對電動汽車充換電設施用電實行扶持性電價政策。 2016年1月,財政部等部委印發《關於“十三五”新能源汽車充電基礎設施獎勵政策及加強新能源汽車推廣應用的通知》,2016-2020年對充電基礎設施、運營給予獎補, 根據新能源汽車推廣情況分區域實行不同的獎勵標準,獎補資金最高封頂2億元。

分區域設立充電設施獎勵標準,隨著時間的推進,不同區域的獎補門檻不斷提高,獎補標準也隨之提高。 根據新能源汽車推廣的實際需求與現狀,分為大氣污染區域、中部省份和福建省、其他地區,各區域的獎補標準與獎補門檻成正比。 大氣污染區域獎補門檻最高,但獎補標準也最高;其次是中部省份和福建省;其他地區獎補門檻最低,獎補標準也最低。 大氣污染區域經濟發展水平高、環境污染較嚴重,獎補門檻及獎補標準最高,彰顯了我國治理環境污染、大力推廣新能源汽車的決心。

為落實中央指導意見,地方政策紛紛出台,積極推進充電基礎設施建設。 《發展指南》中提到,在北京、天津、河北、遼寧、山東、上海、江蘇、浙江、安徽、福建、廣東、海南等電動汽車發展基礎較好,霧霾治理任務較重,為條件較 優越的加快發展地區,預計到2020年,推廣電動汽車規模將達到266萬輛。 上述12省市大多已製定相關規劃,其中廣東省規劃集中式充電站1490座,充電樁35萬個,為全國之最。 除加快發展地區之外,亦有大量省市已製定相關規劃。

地方政策緊跟中央政策,通過補貼、充電服務費、土地政策等方法助力充電設施建設。 地方補貼包括定額補貼、按總投資額比例補貼、按設備投資額比例補貼等多種形式,有效降低建設單位建設成本,如唐山市按照基礎設施總投資20%給予一次性補貼。 各地充電服務費政策陸續出台,包括規定最高價、按照公里計費、按照電價計費、按照燃油價格計費等形式,提高了相關單位積極性,其中最高的江西省達到1.723元/kWh。 部分地區亦出台了相關土地政策,包括免收土地費用、將土地納入充電設施規劃、劃撥充電建設用地等形式,破解充電設施落地難題。

地補調整背景下,地方補貼由直接購車補貼轉移至支持充電樁等基礎設施,充電樁建設後勁更足。 以舟山市為例,2016年12月,舟山市財政局印發《舟山市2016年新能源汽車推廣應用地方配套補助辦法》,對共用和公用充換電設備(站、樁、裝置,不含土地 )按實際投資額酌情給予5%-10%的補助。 2017年10月新發布的《舟山市新能源汽車推廣應用地方配套補助辦法》中,將該比例提升至不超過20%。 補貼扶持力度加強將進一步激發企業參與充電樁建設與投資的積極性,充電樁板塊或成18年新一輪投資熱點。

新能源汽車市場持續增長,充電基礎設施建設需求迫切

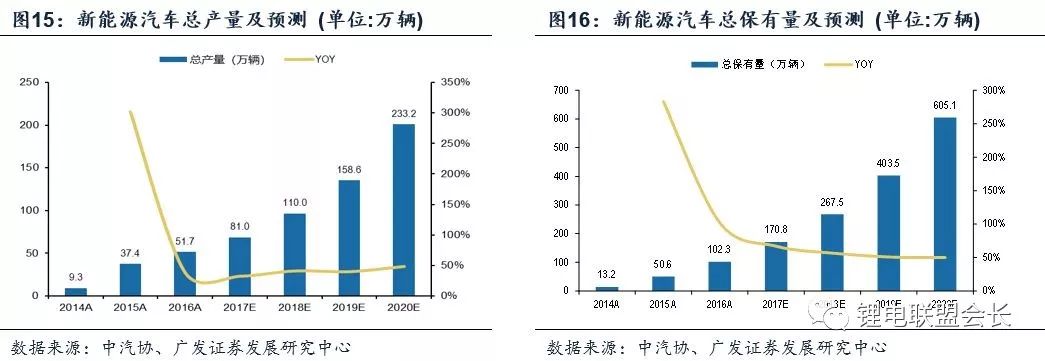

我國新能源汽車產銷自2014年起大規模增長。 14年至16年,新能源汽車總產量分別為9.3、37.4、51.7萬輛,16年底總保有量達102.3萬輛。 根據我們的預測,2017年至2020年,總產量將增至81.0、110.0、158.6、233.2萬輛,新能源汽車總保有量將達170.8、267.5、403.5、605.1萬輛。 新能源汽車持續增長將從根本上刺激充電基礎設施建設和運營需求,保有量高速增長亦使充電站和充電樁的配套建設愈加緊迫。

我國充電基礎設施建設保持快速發展勢頭。 根據充電聯盟的數據,2013年至2017年(截止11月),我國公共類充電樁從2.12萬個高速增長至20.47萬個,僅16年一年就建設近10萬個公共類充電樁,年 均複合增長率達76.28%。 同時,我國充電設施保有量位居世界前列。 截止至2016年12月,公共類充電基礎設施建設數量為14.1萬個,高於歐洲的10.6萬個,位居世界第一。

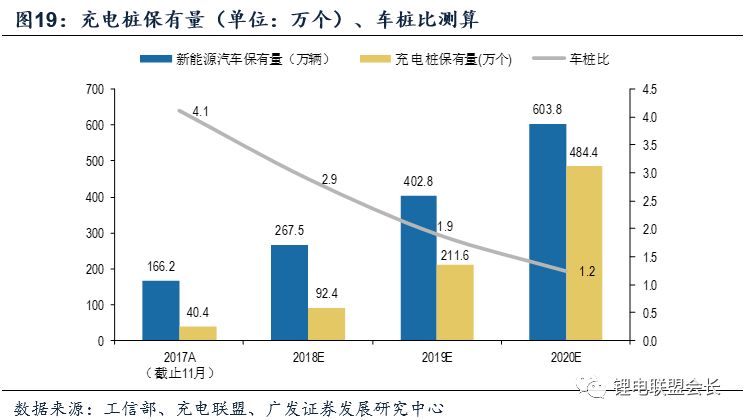

充電樁保有量偏低,車樁比過高,未來充電樁建設仍有廣闊空間。 據充電聯盟統計,截止到2017年11月,全國累計建設公共類充電樁204729個,私人類充電樁199061個,合計40.37萬個。 另據汽車工業協會數據,2016年我國新能源汽車保有量102.3萬輛,2017年1月至11月累計生產新能源汽車63.9萬輛,新能源汽車目前保有量合計166.2萬輛。 綜合來看,截止到2017年11月末,我國車樁比為4.12。 目前較高的車樁比以及未來新能源汽車的持續增長客觀上要求加快充電樁建設進程。

《電動汽車充電基礎設施發展指南(2015-2020年)》指出,到2020年,新增集中式充換電站超過1.2 萬座,分散式充電樁超過480 萬個,以滿足全國500 萬輛電動汽車 充電需求。 目前全國充電樁保有量僅為40萬個,距離480萬的要求仍差440萬個,缺口巨大。 4倍的車樁比距離1:1的目標也存在可觀的改進空間。

假設2020年我國累計建成充電樁480萬個,完成《指南》規劃的目標。 則未來三年CAGR為128.94%。 假設未來幾年,我國充電樁保有量按此速度逐年遞增,則2018年至2020年我國充電樁保有量可達40.4、92.4、211.6、484.4萬個。 結合我們之前對新能源汽車保有量的預測,2018年至2020年的車樁比為4.1、2.9、1.9、1.2。 隨著充電樁建設速度加快,車樁比逐步向1靠攏,新能源汽車充電便利度不斷提升。

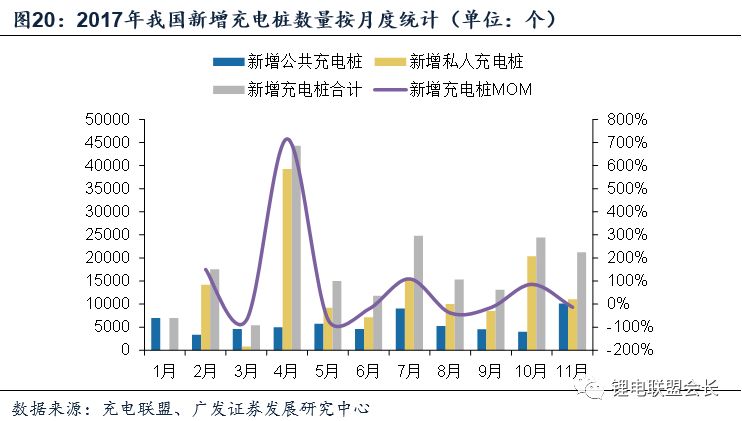

2017年充電樁建設進度不及預期,2018年建設速度有望加快。 《2017年能源工作指導意見》中要求:“積極推進充電樁建設,年內計劃建成充電樁90萬個。其中,公共充電樁10萬個,私人充電樁80萬個。”而據充電聯盟統計, 2017年1月至11月,我國新增公共充電樁6.3萬個,新增私人充電樁13.6萬個,合計新增充電樁約20萬個。 充電樁實際建設數量與規劃目標差距巨大,而加快充電基礎設施建設卻勢在必行。 我們預計,政府2018年將加大資金投放力度,加速充電樁建設步伐,以順利完成2020年建成480萬個分散式充電樁的目標。

充電設備市場潛力巨大,市場競爭愈加激烈

政策扶持,規劃助力,需求牽引,充電設備市場迎來巨大商機。 2018年地補有望逐步調整從購車端向充電端傾斜,充電設備提供商將直接受益於充電基礎設施大規模建設從補貼中分羹。 同時,政府規劃至2020年新增集中式充換電站超過 1.2 萬座,分散式充電樁超過 480 萬個。 至2017年11月,我國充電樁保有量僅為40萬個,440萬個充電樁的缺口為充電設備建設打開可觀的市場空間。 目前4:1的車樁比不能滿足新能源汽車持續增長下消費者日常充電需要,充電基礎設施建設進度的逐步加快將從根本上帶動充電設備需求,為相關企業提供強勁的利潤增長動力。

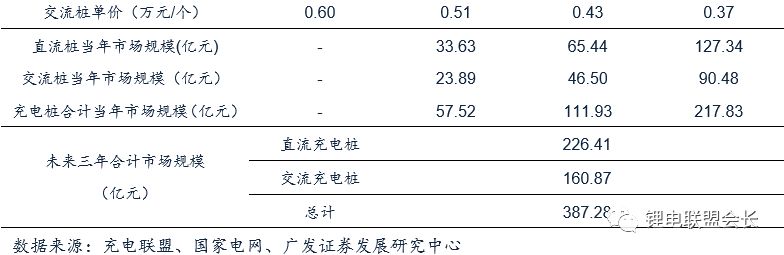

根據我們的預測,未來三年充電樁市場規模可達387億元,設備廠商利潤增長可期。 我們首先延續前文對未來三年我國充電樁保有量和新建總量的測算結果。 同時依據《電動汽車充電基礎設施發展指南》中,至2020年需要建設分散式公共充電樁50萬個,公務車和私家車用戶專用充電樁430萬個的規劃,假設50萬個公共充電樁都 是直流樁,430萬個專用充電樁都是交流樁,並進一步假設每年新建直流和交流樁的比例為1:9。 同時結合國網17年招標情況,假設17年直流樁和交流樁單價分別為7.6、0.6萬元/個,並以每年15%的速度遞減。 最終測算出,未來三年直流充電樁市場規模為226億元,交流充電樁市場規模為161億元。

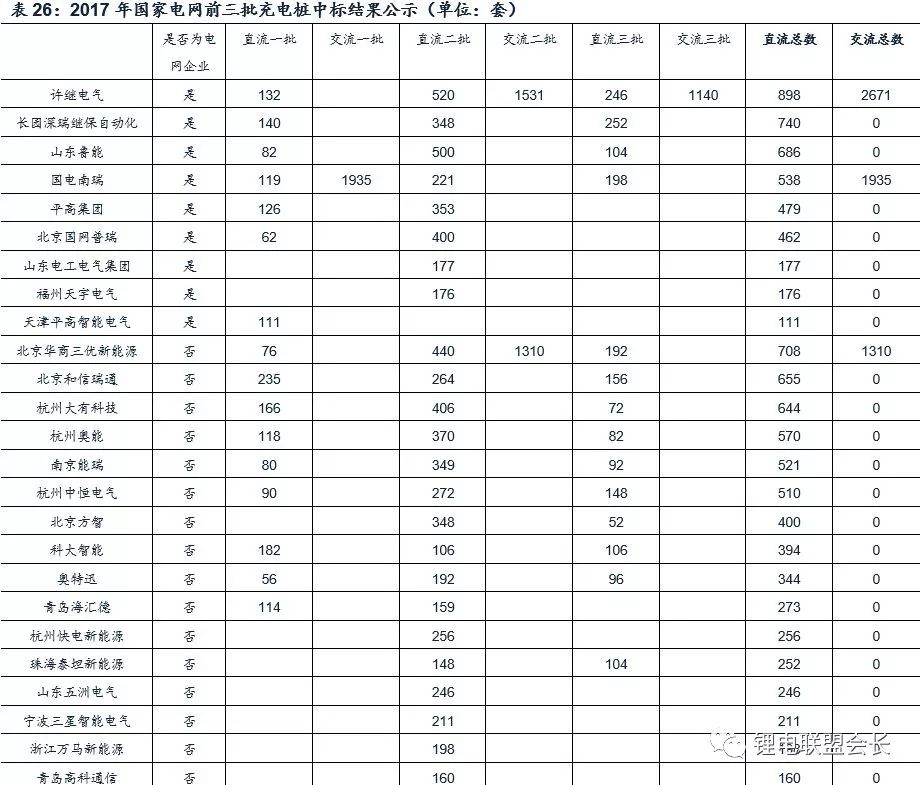

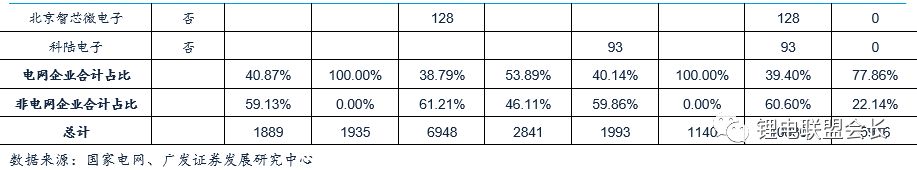

充電設備企業競爭格局相對分散,尚未形成壟斷企業。 從2017年國網三批的招標結果來看,中標的企業直流充電設備總數並沒有較大差距。 中標最多的許繼電氣佔比僅為8.29%,中標前五家企業佔比僅為30.85%,中標套數最少的五家企業佔比也有6.17%。 同時,今年國網共計招標5916套交流充電設備,許繼電氣、國電南瑞、北京華商三優新能源三家企業分享全部招標額度。 但是考慮到單套交流充電設備價格不足單套直流充電設備價格的1/10,交流樁中標結果並未改變整體競爭格局。

充電設備價格下行助漲運營商投資熱情,有利於進一步打開市場需求。 中央及各地方強有力的政策扶持疊加新能源汽車持續增長,充電設備市場未來發展空間十分可觀。 不斷看漲的行情吸引新玩家陸續進場,愈漸激烈的市場競爭下,充電設備價格逐步下行調整。 同時,技術儲備及研發實力較強的華為等企業進軍充電模塊,或進一步降低直流樁生產成本,進而帶動直流樁價格逐步降低。

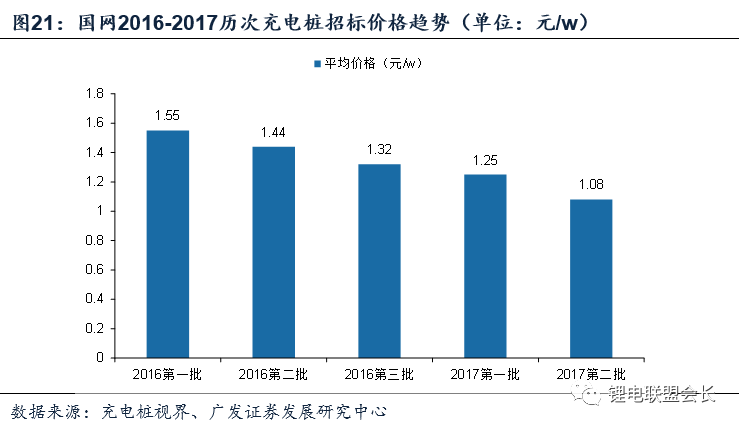

據充電樁視界統計,國網充電樁招標價格已經從2016年第一批的1.55元/w降至2017年第二批1.08元/w。 價格下調趨勢下,不斷升級技術,降低成本,綁定下游設備運營企業的設備商將逐漸脫穎而出,並形成規模效應。 同時,在政策加大對充電樁補貼扶持力度的背景下,設備價格下調也使得充電樁運營商建設成本降低,盈利空間更為廣闊,從而助漲運營商投資熱情,有利於進一步打開設備市場需求 。

充電樁運營短期受益於政策補貼,長期寄望於經營模式創新

充電樁運營業依舊處於起步期。 由於充電站建設前期投資成本較高、部分充電樁運營商缺少科學的建設佈局致使充電樁利用率較低,以及運營商盈利模式不清晰等問題,現階段企業盈利存在一定難度。

新一輪補貼政策加大對充電樁建設和運營的扶持力度,加之各地政府密集出台充電樁建設規劃,短期內運營商有望依靠政策補貼扭虧為贏。 2018年2月12日發布的新版政策補貼通知明確從2018年起將地方購置補貼資金逐漸轉為支持充電基礎設施建設和運營、新能源汽車使用和運營等環節。

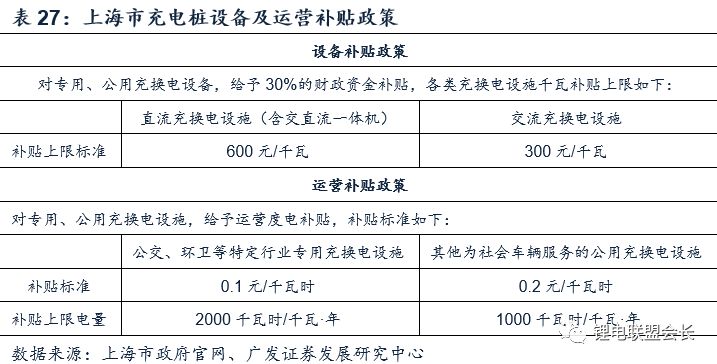

以上海市2016年出台的充電設備補貼政策為例。 運營商建設一個7kw的公共交流充電樁,為社會車輛服務,充電樁價格以當前市場價6000元計算。 則依據設備補貼政策,建設充電樁最高可獲得補貼2100元。 若該運營商選址合理,可以保證該充電樁每天平均至少2.74個小時工作時間(如此一年工作總量可達1000小時)。 則該運營商當年可獲得以0.2元/千瓦時計,1000千瓦時/千瓦·年共計1400元的運營補貼。 如此,理想的情況下,運營商可在第一年總計獲得3500元的政策補貼。 三年內僅靠補貼就可收回充電樁初始設備投資。

從長遠來看,充電設備運營商能否盈利則取決於是否有科學的設備建設佈局,合理的運營模式,穩定且多元化的盈利方式以及能否借助互聯網優勢平台化運營。

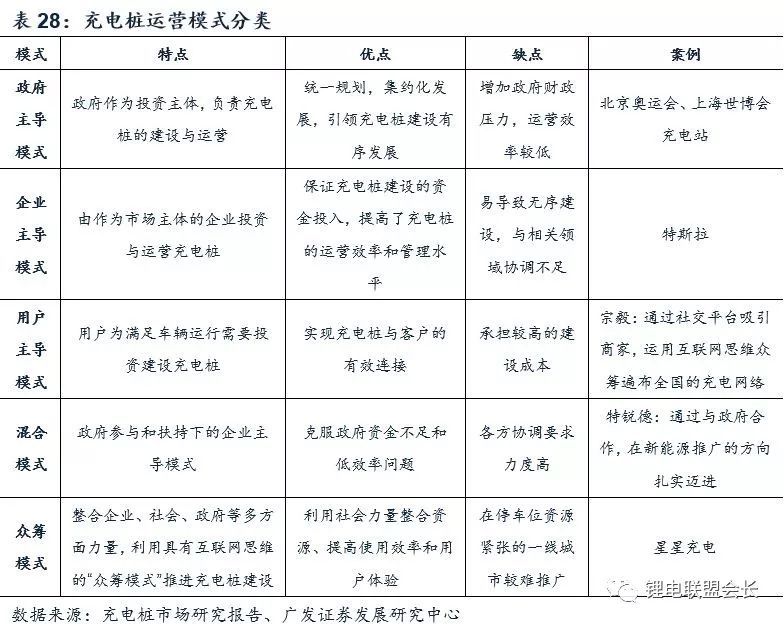

充電樁現有多種運營模式的嘗試,主要分為五種:政府主導模式、企業主導模式、用戶主導模式、混合模式、眾籌模式。

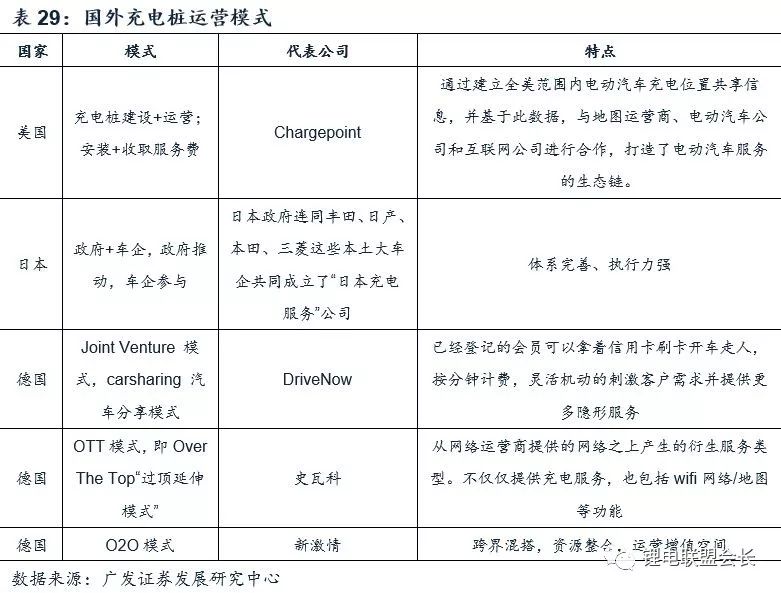

國外運用成熟的運營模式搶占充電樁市場。 我國的充電市場還在起步期,很多模式依然處於試驗階段,國外市場則相對成熟。 以美國充電樁運營龍頭ChargePoint為例。 ChargePoint依託其出眾的充電樁,為用戶提供優質可靠安全的充電服務;並以手機APP為基礎,基於全美範圍內電動汽車充電位置共享信息,為用戶提供充電站查找服務,同時提供充電時間、充電 預約提醒、故障報警等信息。 通過“充電樁+APP”這種“產品+服務”的模式,並與地圖運營商、電動汽車公司和互聯網公司進行合作,ChargePoint建立了充電服務的生態鏈。

未來,增值服務將成為運營商盈利的重要來源。 隨著電動汽車和充電樁的規模化推廣,充電樁運營在整條產業鏈中的核心地位將進一步凸顯。 不僅僅是充電服務費、電費的收入,未來的增值服務收入包括廣告收入、4S維修保養收入、交通工具租賃、新能源汽車銷售、汽車工業大數據以及金融增值服務等。

當前充電樁運營市場參與者眾多,整體競爭格局分散,市場潛力巨大。 據充電聯盟統計,截止到17年11月底,特來電,國網公司,星星充電,中國普天,上汽安悅擁有的充電樁居於國內運營商前列,且數量均超6000個。 雖然運營商擁有的充電樁數目差距很大,但由於我國充電樁建設剛剛起步,各家擁有的充電樁規模與2020年480萬的規劃目標相比依舊相距甚遠,市場潛在空間巨大,尚未形成 壟斷格局。

預計伴隨新能源汽車保有量的持續提升和市場化進程逐步加快,充電運營市場的競爭將愈加激烈,未來行業洗牌不可避免。 最終將形成少數幾家大型平台運營商主導,大量中小型運營商依附大平台的產業生態格局。 依托充電網、物聯網、交通網、互聯網的運營商將更有可能脫穎而出。

中游製造業分析:大浪淘沙,剩者為王

電池:大浪淘沙,強者恆強

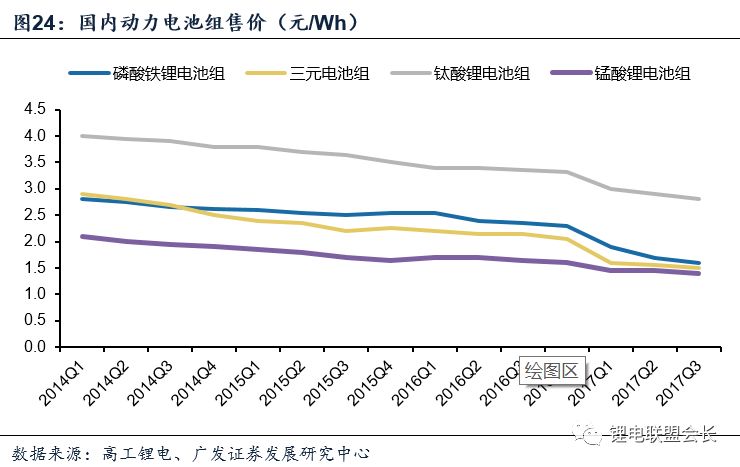

電池組價格下行,加速行業洗牌。 2017年以來受到新能源汽車補貼標準退坡影響電池組跌價逾25%,目前售價已下探至1.6元/Wh左右。 在乘用車市場中,消費者對於產品價格更為敏感,而作為新能源汽車主要成本來源的動力電池預計2018年仍將承受較大降價壓力,從而加速行業洗牌。

由於綁定下游優質整車客戶,尤其是A級乘用車供應鏈,隨著乘用車的產銷增長,大型電池企業有序擴產滿足客戶需求,加劇馬太效應。 2017年大型電池企業擴產大幅提升,其中國軒高科增幅高達81.8%,而擴產幅度最低的比克電池也有23.1%增幅。 隨著新能源乘用車迎來增長,有望消化大型電池企業擴增的產能,未來龍頭企業產能有望持續擴增。

隨著新版補貼政策落地和推廣目錄出台常態化,新能源汽車行業有望繼續朝著健康的方向發展。 大型電池企業如比亞迪(自產)、CATL(與上汽合資建廠)、國軒高科(參股綁定北汽新能源)、沃特瑪(產業聯盟綁定多家主機廠)等通過與乘用車 龍頭等車企綁定也將實現產銷快速增長,未來動力電池領域強者恆強。

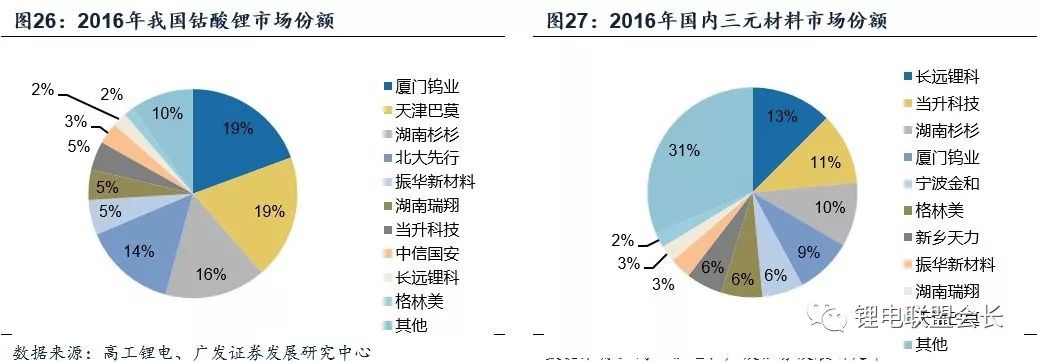

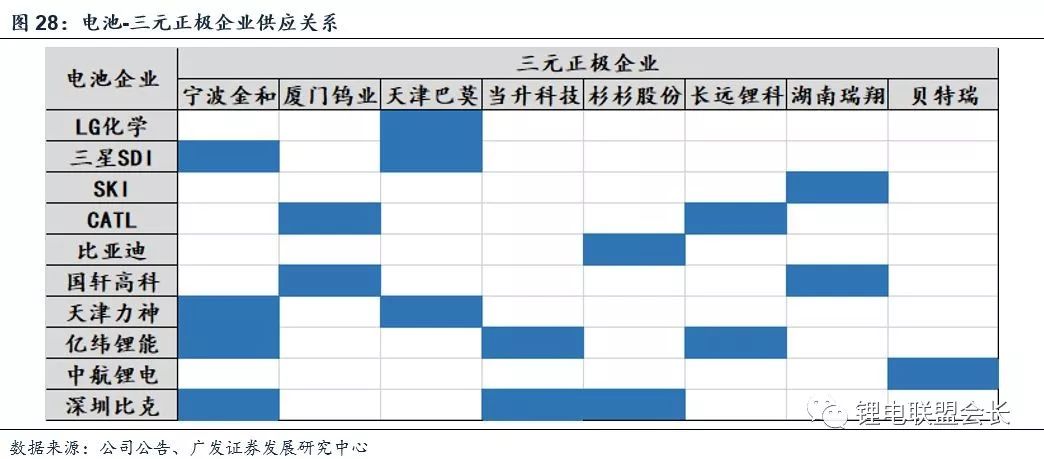

三元材料:行業競爭激烈,政策引導高鎳需求

三元材料的生產格局較為鬆散,2016年CR4產量佔比僅為53%,遠低於鈷酸鋰行業的68%,競爭相對激烈。 目前傳統鈷酸鋰企業天津巴莫、廈門鎢業等以及磷酸鐵鋰企業湖南昇華等紛紛轉向三元材料並加速擴產,以三元材料見長的寧波金和、當昇科技仍在快速崛起, 市場競爭格局仍有待優化。

合作上游資源,建立對接下游電池廠商的渠道優勢。 動力電池行業已經開始進入洗牌期,電池廠商之間加速分化,綁定優質客戶將可以迅速放大產銷增速,提升市場份額。 因此,第三方正極企業向上游合作佈局有助於形成成本優勢、維持盈利能力,同時綁定下游電池客戶獲取市場份額將可獲得較大業績增速。

高鎳三元符合高能量密度的政策引導方向,先發優勢將獲取更高毛利。 正極材料性能要求主要是首次重放效率90%以上、容量、高溫儲存、控制氣漲等。 目前國內三元材料中NCM523仍為主流,而NCM811和NCA尚未實現商業化應用,循環、高溫存儲等問題尚未充分解決。 新版新能源汽車補貼方案將能量密度指標與補貼標準掛鉤,鎳含量提升將顯著提升能量密度,符合政策引導方向。

目前隨著競爭者的不斷加入,三元同質化產品的毛利不斷走低,NCM111和NCM523相對低端,競爭者眾多,因此毛利較低,而NCM622/811產品將能獲得技術領先的溢價,提高 公司毛利水平,優先掌握高鎳三元正極技術並能穩定供貨的企業將具備客戶粘性。

電解液:價穩量升,行業築底

價格企穩、產銷攀升將帶來電解液業績彈性。 2015年底以來六氟磷酸鋰價格大起大落,而電解液企業毛利率較為穩定,普遍維持在30%-40%水平,部分企業仍然維持較大盈利空間。 碳酸鋰2017年二季度以來價格不斷攀升,導致六氟磷酸鋰成本高企,價格下行空間有限。 隨著六氟磷酸鋰價格觸底,電解液價格企穩,將跟隨電池行業產銷增長,底部復甦。

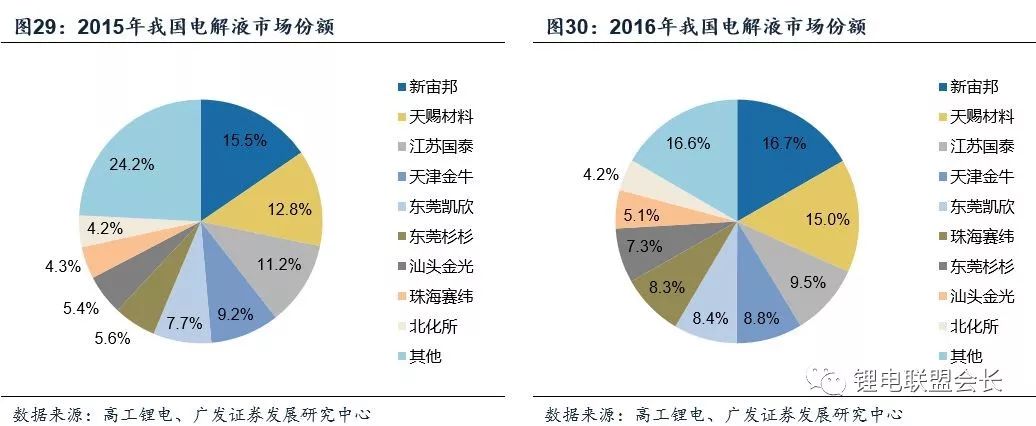

目前電解液格局在新能源汽車產業鏈中最為清晰,新宙邦、天賜材料、江蘇國泰已經形成第一梯隊,並且天賜材料、新宙邦市佔率仍然保持不斷提高。 電解液行業新進入者寥寥,以天賜材料為代表的龍頭企業仍然加速擴產,加固領先地位。 隨著2018年新能源汽車產銷增長,龍頭企業產能釋放快速上量,業績增長可期。

干法隔膜:競爭趨緩,凸顯性價比優勢

隨著三元鋰電池的技術進步和廣泛應用,濕法+陶瓷塗覆工藝隔膜成發展趨勢。 三元電池通常搭配濕法塗覆隔膜使用以提升安全性能和能量密度。 然而,在電池組售價下行趨勢下,電池廠迫於盈利壓力尋求降本,而乾法與濕法塗覆隔膜價差持續維持較高水平,干法隔膜性價比優勢凸顯,CATL等龍頭電池廠部分 開始切換回使用乾法隔膜。

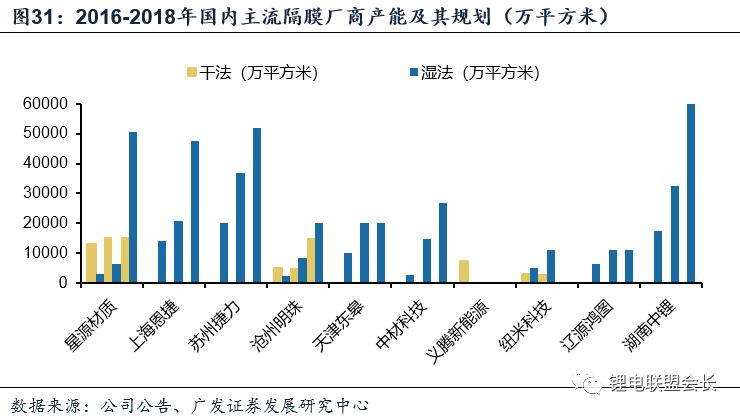

目前國內隔膜企業經過資本運作或母公司融資支持,正在加速擴展濕法產能,包括上海恩捷(創新股份)、湖南中鋰(長園集團)、天津東皋(雙傑電氣)、中材科技 、遼源鴻圖(金冠電氣),處於競爭加劇與產能投放前夜,而乾法隔膜產能建設趨緩,國內主要競爭企業僅剩星源材質、滄州明珠、義騰新能源等少數幾家,供需有望重新 修復。 因此,濕法隔膜受競爭環境惡化影響仍將面臨跌價風險,而乾法隔膜價格跌幅企穩,龍頭企業貼近大型電池廠商走量擴張。

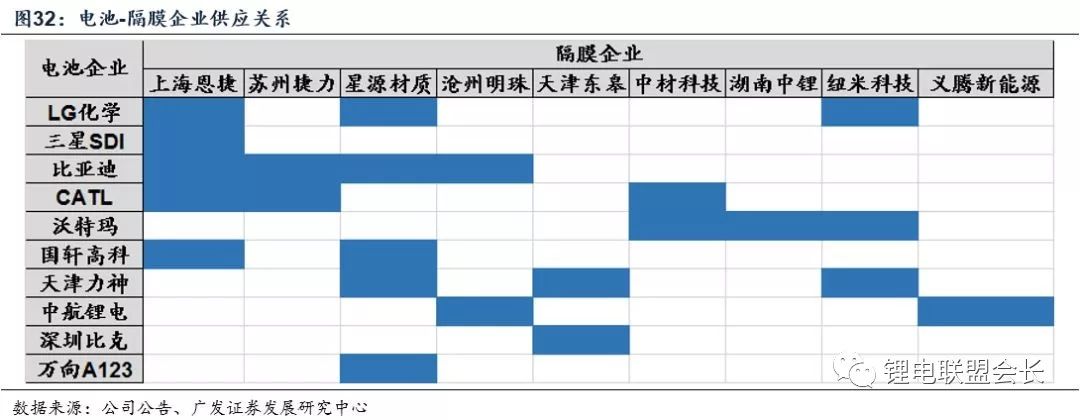

隔膜廠商尋求綁定大型電池客戶,迅速走量實現成長。 考慮到產品品質、供應穩定等因素,電池龍頭傾向於選擇技術過硬、品質保證、產能充分的優質隔膜企業,比如比亞迪和CATL等國內巨頭電池企業都會選擇上海恩捷、蘇州捷力等隔膜一線企業 ,LG化學則主要採購星源材質,國軒高科甚至與星源材質合資建廠深化合作。

汽車配件:從無到有,從少到多

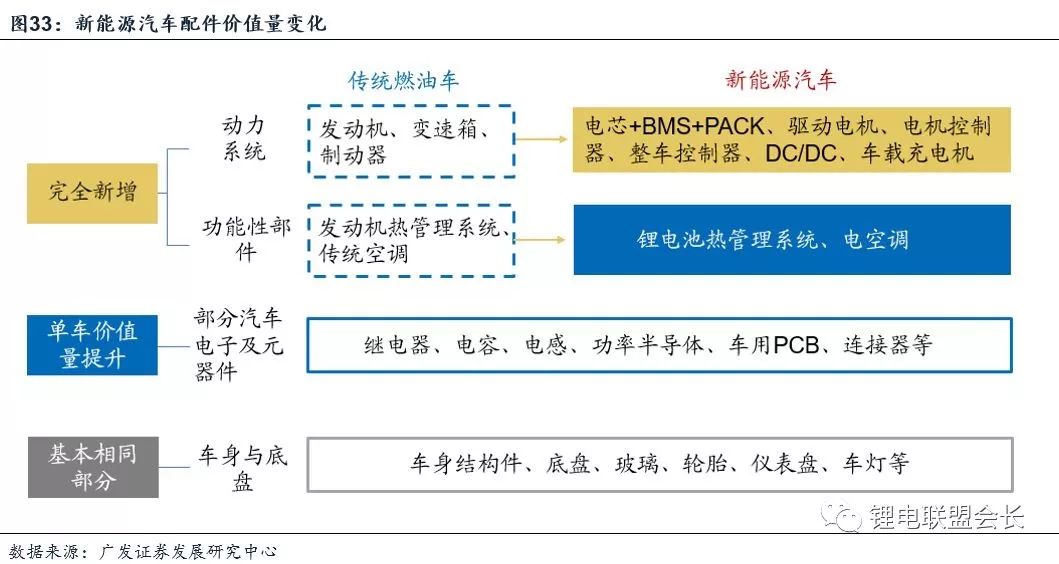

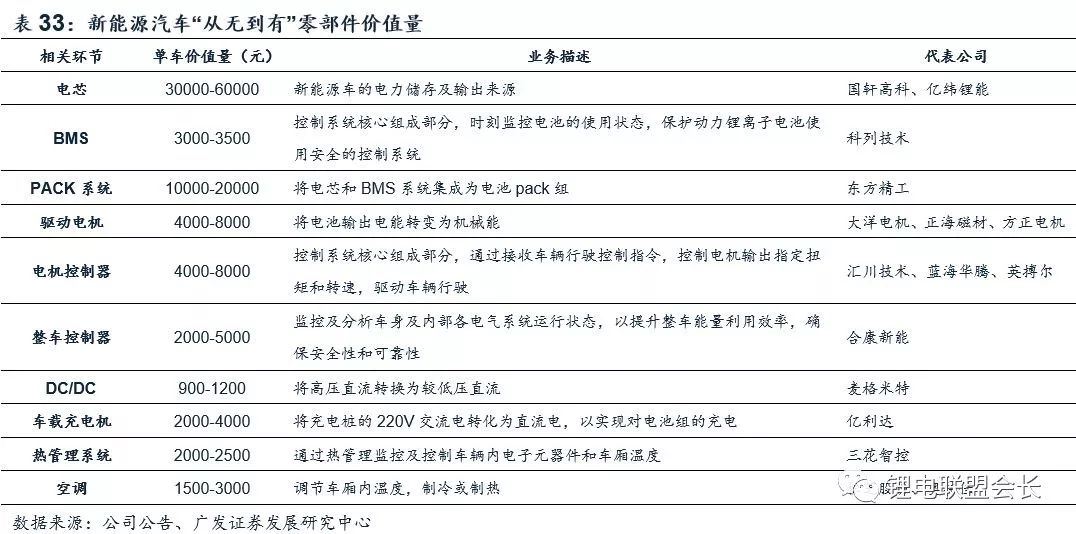

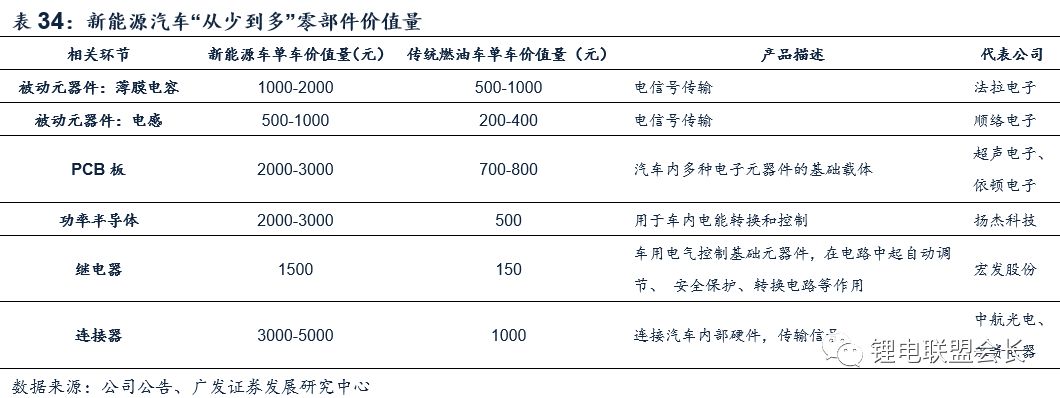

新能源汽車不同於傳統燃油車的主要零部件及其成本構造帶動了相關汽車配件的需求爆發。 新能源汽車完全取代原有燃油車發動機及變速箱、制動器的動力系統,完全新增更換為電池+電機+電控的核心三電系統,功能性部件發動機熱管理系統和傳統空調更換為動力電池 熱管理系統和電空調;除此之外,由於電子含量的提升,部分汽車電子元器件的單車價值量也相應提升,包括繼電器、電感、車用PCB等。

汽車配件及相關行業相比“三電”核心部件存在三點優勢:第一,價值量相對較小,整車佔比較低,因此價格下降壓力有限;第二,產品本身通用性高,配套車用 後可帶動傳統產品升級、提升價值量;第三,市場格局相對清晰,因此細分龍頭企業受益電動車增長確定性高。

綜上所述,我們梳理電動車中燃油車所不具備的或者單車價值量有多提升的其他配件,隨著電動車趨勢性增長,以汽車電子為代表的配件細分領域龍頭將不斷提升電動車 產品業務收入佔比,盡享全球汽車電動化紅利。

投資建議

雙積分政策引導行業健康發展,新能源汽車迎平價時代。 雙積分制的推出表明,政府逐漸從行業需求主導者,轉變為行業發展引導者,鼓勵高續航高能量密度的發展方向,為新能源汽車在生產端提供動力,利好龍頭企業強者恆強。 經過測算,考慮積分政策帶來的成本轉移,在無補貼的情況下,基於一定假設,預計到2021年電動車全生命週期成本將低於燃油車,到2025年電動車購置成本將低於燃油 車,經濟型優勢顯現。

18年補貼退坡不改新能源汽車增長大趨勢,各類車型需求有保障,長期堅定看好新能源汽車板塊。 雙積分政策在供給側的激勵以及新能源乘用車、客車、專用車不斷增長的內在需求推動新能源汽車總量持續穩定增長。 總體而言,18年全年銷量仍有望較快增長,全年可能實現110.0萬輛產銷量水平,相應帶來電池消費量增長30%。 19年積分制開始執行,有消費級車型大量湧現,銷量增速提升。 根據我們的測算,預計2018年至2020年我國新能源汽車的產量可達110.0、158.6、233.2萬輛。

上游:鈷仍是重點,鋰看價格走勢和估值水平

就鈷而言,政策引領新能源汽車走高能量密度、高續航里程的技術發展路線,帶動三元電池需求持續高漲。 作為三元正極的重要原料,預計未來鈷的需求依舊旺盛。 供給方面,寡頭壟斷格局下,鈷的供給受到有效控制;政局動盪及童工問題的曝光成為剛果(金)鈷礦開采的不穩定因素;銅、鎳價格低迷也影響到鈷新增供給的釋放。 供需偏緊的格局之下,我們預計未來鈷價將依舊高漲,將迎來持續高景氣。

就鋰而言,考慮到國補調整給予上半年的緩衝期,疊加2017年四季度下游企業主動減產去庫存的因素,去年較高的動力電池庫存已得到較好的緩解。 而今年下游整車產銷量增長有望帶來動力電池行業生產恢復與產量增長,並帶來對碳酸鋰需求的提升。 供給方面,根據對國內外主要鹽湖提鋰公司擴產計劃的統計,我們推斷18年碳酸鋰供給端仍將保持穩定增長,短期較難出現明顯增加,而未來鹽湖提鋰產能的實際釋放效果仍 有待觀察。 在下游需求的推動下,我們預計2018年碳酸鋰價格有望逐步企穩回升。

上游資源長期看具備戰略配置價值,關注鋰和鈷行業相關標的(有色行業覆蓋)等,關註三元鈷前驅體的合縱科技。

下游:政策加碼,充電樁有望迎來建設熱潮

我們認為,新能源汽車持續增長及政策扶持力度加強將成為未來充電樁行業上行的主要驅動因素。 具體來說,根據中央政府至2020年建設480萬個充電樁的目標,各地方政府充電樁建設規劃和優待政策陸續出台,地補調整由購車端向充電樁建設和運營端傾斜,是助推 充電樁行業上行的主要政策因素。 而當前4:1的車樁比加之新能源汽車未來持續增長引致出對充電樁配套建設的迫切需求則是驅動行業持續上行的根本動力。

短期而言,伴隨各地未來可能的充電樁建設熱潮,設備提供商有望最先受益。 據測算,未來三年充電樁市場規模可達387億元,設備廠商利潤增長可期。 中長期來說,充電樁運營市場有望成為產業鏈下一個投資熱點。 由於政策加碼,短期運營商有望依靠補貼扭虧為盈,而隨著經營模式不斷創新,增值服務持續開拓,平台化運營取得成效,一批優秀的運營企業有望脫穎而出,並從市場中獲取豐厚收益。

相關公司:充電樁設備技術核心廠商金冠電氣、科士達等;充電樁運營核心廠商特銳德等。

中游:補貼下調背景下,重點關注中游預期差

從需求端來看,我們認為18年補貼調整不改新能源汽車產銷增長趨勢,因而中游電池及電池材料總體需求不減。

電池方面,價格下行使得市場競爭愈加激烈。 大型電池企業綁定下游優質整車客戶,尤其是A級乘用車供應鏈,隨著乘用車的產銷增長,將有序擴產滿足以客戶需求,強者恆強的競爭格局愈發明顯 。

三元材料競爭格局較為鬆散,第三方正極企業向上游合作佈局有助於形成成本優勢、維持盈利能力,同時綁定下游電池客戶獲取市場份額將可獲得較大業績增速。 同時,高鎳三元符合政策引導方向,優先佈局高鎳三元的企業將獲得先發優勢。

電解液價格企穩、產銷增加將帶來彈性。 碳酸鋰價格不斷攀升導致六氟磷酸鋰成本高企,價格下行空間有限。 隨著六氟磷酸鋰價格觸底,電解液價格企穩,並將跟隨電池行業產銷增長,底部復甦。

隔膜領域,干法隔膜性價比凸顯。 在電池組售價下行趨勢下,電池廠迫於盈利壓力尋求降本,而乾法與濕法塗覆隔膜價差持續維持較高水平,干法隔膜性價比優勢凸顯,CATL等龍頭電池廠部分已經開始 切換回使用乾法隔膜。

同時,我們看好新汽車配件發展勢頭。 新能源汽車不同於傳統燃油車的主要零部件及其成本構造帶動了相關汽車配件的需求爆發。 相關配件有著“從無到有”、“從少到多”的價值量變化,且新能源汽車配件市場格局相對清晰,因此細分龍頭企業受益電動車增長確定性較高。

相關公司:中游中期看好電池、干法隔膜和電解液龍頭,國軒高科和天賜材料,關注星源材質;同時繼續關注汽車電子領域(電子行業覆蓋)等。

風險提示

1)新能源汽車政策和產銷量低於預期:新能源汽車在雙積分制和國補有序退坡的推動下,未來發展前景向好,不過如短期出現國補超預期的退坡或其他 突發的政策變化,短期新能源汽車的產銷可能不及預期;

2)新能源汽車產業鏈產品價格大幅波動:新能源汽車產業鏈包括上游鈷鋰、中游三電+電池材料製造業和下游整車和充電樁等細分領域,如各細分領域內的供需 階段性失衡,可能導致相關產品價格的大幅波動,從而影響細分領域公司業績表現;

3)充電樁投資建設規模和進度低於預期:2018年國補新規明確各地地補政策未來將逐步轉為支持充電基礎設施建設和運營,不過該政策落實到各具體地方政府需要時間,如 落實時間大幅低於預期,則可能導致未來充電樁建設規模和進度低於預期。

頭條楓林網

頭條楓林網